2020年07月26日

本文轉自NEO投資新經濟

7月23日,特斯拉(TSLA.US)公佈了2020年2季報。財報顯示,特斯拉的季度營收達60.36億美元,淨利潤為1.04億美元,已經連續四個季度盈利並將有望納入標普500指數。二季度期間特斯拉汽車產量達到8.23萬輛、交付量達9.09萬輛,全年仍然有望衝擊50萬輛的交付目標。受此影響、特斯拉股價盤後升至1657美元,再次沖擊3000億美元的市值關口。

陪跑特斯拉七載

伊隆·馬斯克作為特斯拉最大股東,身價已經超過了沃倫·巴菲特自然是最大的贏家;而緊隨其後的卻是一家並不顯山露水的投資基金——Baillie Gifford(百利),後者自2013年來已經長期陪跑特斯拉並持有特斯拉7.49%的股權。

Baillie Gifford究竟是何方神聖?這並非一家投資新銳科技的新興機構,而是一家歷史110年的骨灰級老牌投資基金,其總部位於蘇格蘭愛丁堡,資產管理規模高達2454億美元。

除了特斯拉,Baillie Gifford還投資了亞馬遜、愛彼迎、Spotify、Lyft乃至SpaceX等科技企業;同時也是阿里巴巴、蔚來、騰訊音樂等中資公司的重要股東。

Baillie Gifford在2013年初耗資8900萬美元建立了230萬股的特斯拉頭寸,平均持股成本僅為38.7美元;而在隨後三年,Baillie Gifford繼續在二級市場買買買,在2017年持有了約1400萬股的特斯拉股票,從此穩居特斯拉二股東席位。

最難能可貴的是,儘管特斯拉在期間遭遇各種波折和股價波動,Baillie Gifford對特斯拉始終保持增持且極少拋售。

下圖:Ballie Gifford在特斯拉的持倉市值和頭寸;

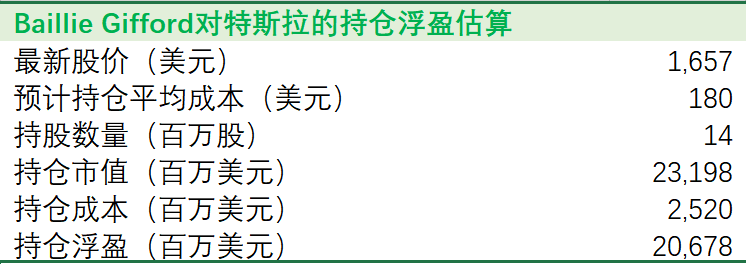

Baillie Gifford並未公佈在特斯拉的投資上取得的實際盈利。鑑於其建倉期集中在2013年至2017年初,彼時特斯拉股票均價僅為180美元;按此估算,Baillie Gifford對特斯拉的投資浮盈已經超過了200億美元,約合1400億人民幣!

下圖:Ballie Gifford對特斯拉的持倉浮盈估算;來源:Wind,公開報導

長線重倉特斯拉的邏輯

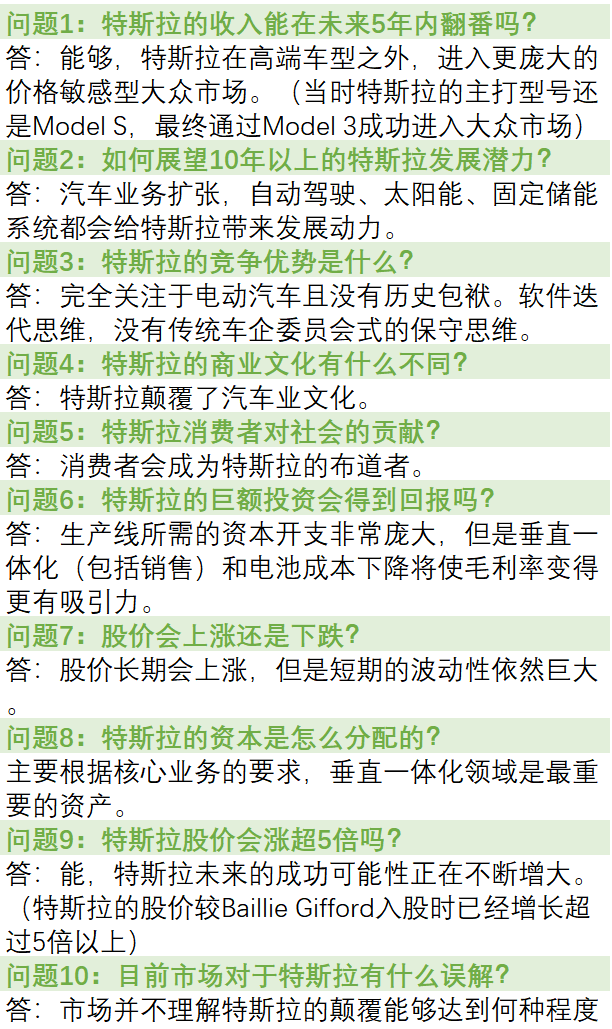

長線重倉特斯拉的邏輯Baillie Gifford為什麼選擇長期投資特斯拉?公司在投資初始便在網站上投資特斯拉的部分核心邏輯:

特斯拉擁有更好的產品和微小的市場佔有率,而傳統車企儘管是坐擁巨大份額卻仍然在沉睡,給予特斯拉巨大的顛覆空間;

特斯拉的投資機會超越了汽車本身,還覆蓋了清潔能源和公共事業;

特斯拉作為垂直一體化企業,通過硬科技解決了行業核心痛點;

特斯拉是非凡的行業領導者,能夠引領新能源汽車的風潮。Baillie Gifford同時展望了為什麼特斯拉可能成為一筆能夠獲取高額收益的投資:

馬斯克的雄心:在全球汽車市場獲取10%的市場份額,相當於在十年內達到1000萬輛的年交付量;若5年內達到目標的一半則可實現2500億美元收入,25%的毛利率、600億美元運營利潤,可以支撐10倍以上的股價增長空間;

這一估值還沒有特斯拉考慮自動駕駛、太陽能和儲能領域的潛在價值,後者構成了一筆潛在期權收入。在這個早年完成的特斯拉投資介紹頁中,Baillie Gifford還進行了一系列蘇格拉底式的思辯問答(下圖)。

下圖:Ballie Gifford對於特斯拉投資的自問自答;來源:公司網站

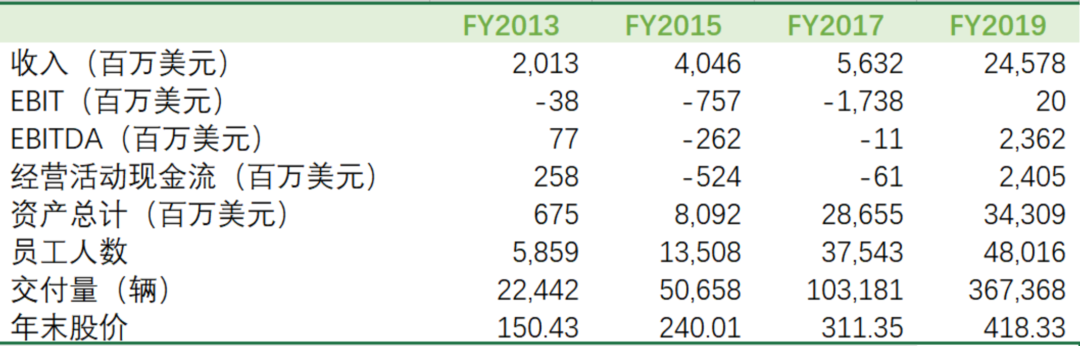

總的來說,Baillie Gifford對特斯拉的投資分析並不局限於公司短期的財務數據和產能銷量,更多聚焦於特斯拉的核心競爭力、商業模式和長期幾何級成長邏輯。對比特斯拉2015年和2019年的關鍵數據,確實可以看出Baillie Gifford對特斯拉的長期發展軌跡推演是清晰而正確的:

特斯拉all in純電動車並採取垂直一體化的模式,解決了規模化生產、成本控制、電池性能、自動輔助駕駛等製約行業發展的核心痛點,積累了巨大的產品和品牌優勢;

隨著價格親民的Model 3進入量產階段,特斯拉迅速引爆了大眾市場,實現了交付量和收入5倍以上的增長,讓市場認識到了特斯拉的顛覆能力;

由於初期收入和規模基數很小,業績增長為特斯拉的股價增長提供了充足的動力,最終為Baillie Gifford帶來了超額收益(見下圖)。

下圖:特斯拉的關鍵數據成長情況;來源:老虎證券,Wikipedia

超長線投資思維

超長線投資思維儘管如今Baillie Gifford在特斯拉的投資受益頗豐,但是熟悉特斯拉的人都知道這是一支長期持有非常不易的股票。

一方面,市場對於特斯拉的未來發展空間乃至於可持續性有巨大分歧,2003年公司成立以來累計虧損高達67.8億美元並數次瀕臨財務崩潰,以至於特斯拉長期成為被做空最為嚴重的股票。

另一方面,特斯拉經歷了電池缺陷、生產煉獄、自動駕駛事故等層出不窮的負面新聞,加上馬斯克在推特上口無遮攔的作風,使特斯拉的股價波動對於大多數投資人來說難以忍受。

( 534 , -11.00 , -2.02% )

那麼,為什麼Baillie Gifford敢於長期重倉特斯拉呢?

Baillie Gifford的風格與其投資思維有很大的關係,公司的口號是:”真正的投資者以十年為單位思考,而非以季度為單位思考。(Actual investors think in decades. Not quarters.)“

Baillie Gifford的權益類投資策略非常聚焦——長期投資於最具競爭力、創新性和成長效率的極少數優質企業,並取得超額回報。Baillie Gifford將這種投資風格定義為“真正的投資”(actual investing),構建的投資組合不是為下一個季度準備的,而是為下一個十年準備的。

下圖:Baillie Gifford的Actual Investros口號;來源:Baillie Gifford網站

Baillie Gifford對於近年來興起的被動投資(passive investing)和量化投資(quantitative investing)兩大投資策略相當排斥。

他們認為19世紀以來權益投資的初心便是關注於真正的公司和真正的項目,然而被動投資僅關注於降低交易成本,量化投資則將投資抽象成了因子遊戲,兩者都忽略了對企業長期競爭力、財務狀況和戰略能力的判斷能力。

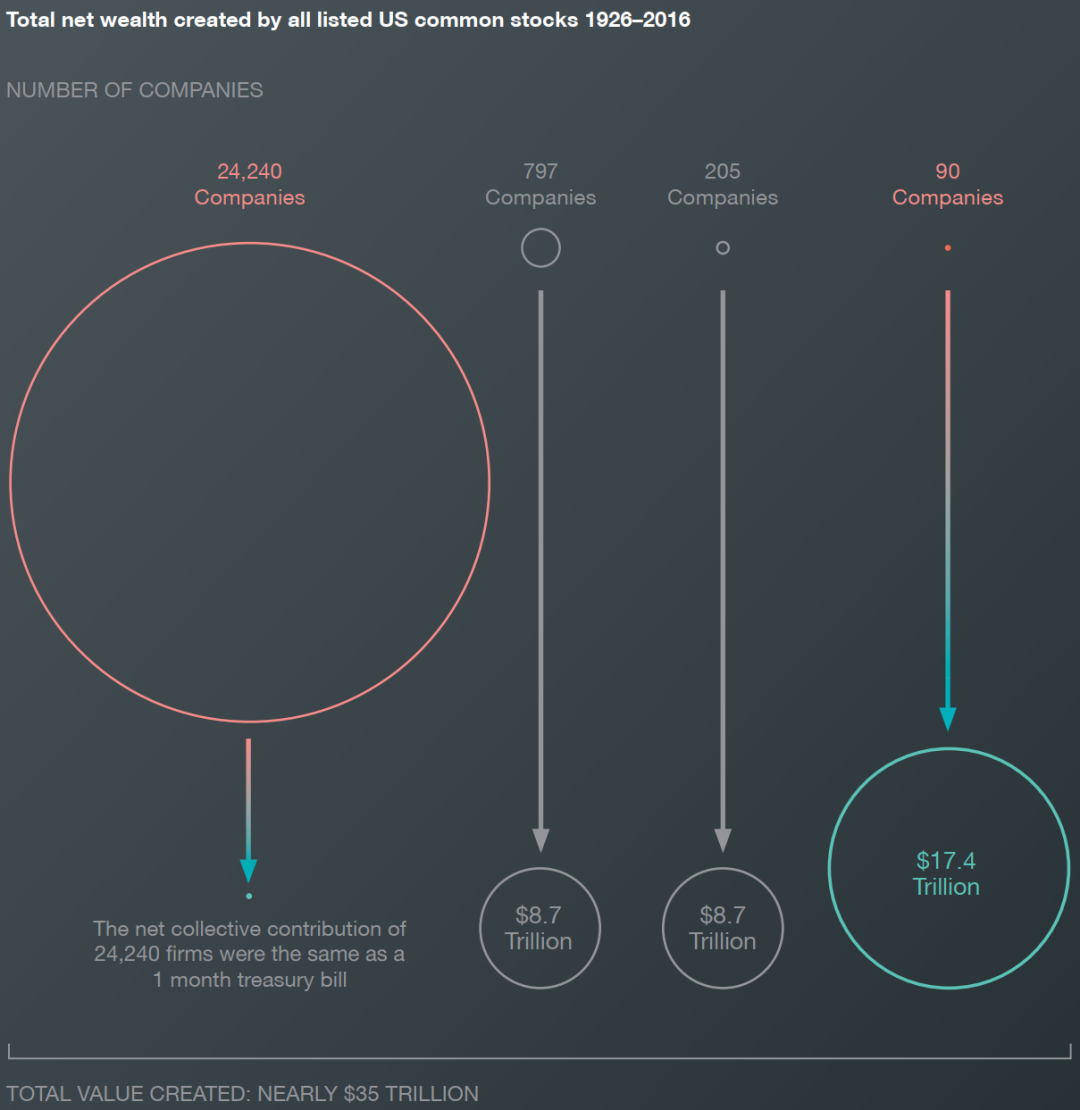

Baillie Gifford認為,真正的投資需要尋找並且長期陪伴極少數卓越公司,因為絕大多數的市場回報都來自於此。

以美國股市為例,從1926年到2016年間美國股市合計有25332家公司先後上市,創造了接近35萬億美元的巨額財富。然而,其中2.4萬家上市公司的合計財富創造幾乎為零,而最卓越的90家公司(佔比千分之三)創造了接近一半的財富。

下圖:1926年-2016年間美股財富創造分佈;來源:Baillie Gifford網站

正因如此,當Baillie Gifford通過詳盡研究堅信特斯拉屬於這樣卓越的公司以後,會願意用巨大的籌碼和極大的耐心陪伴特斯拉長期成長。

當然,Baillie Gifford能夠採取如此的投資策略也和其資金性質和治理結構息息相關。從1984年起,公司便是英國重要的養老金管理人之一,因此資金期限非常長;此外公司的所有權完全屬於合夥人,因此可以在不受外部股東干擾的情況下進行超長線的投資決策。

風物長宜放眼量,不畏浮雲遮望眼,投資的長線思維知易行難。憑藉這種百年曆史積澱下的思維模式和信譽口碑,Baillie Gifford能夠和特斯拉長期相伴,最終得以享受到超額回報。

沒有留言:

張貼留言