中芯國際(0981)準備於A股科創板上市,周一股價再飆升逾20%,高見40.25元,高達115億成交支持,究竟只是市場齋炒作,還是半導體公司估值已經重估?下文歸納中芯破頂的三大原因。

原因一:籌資逾500億元 遠超此前計劃

中芯國際將於科創板上市,IPO定價為每股27.46元(人民幣.下同),共發售約16.86億新股,佔發行後總股本23.6%,若悉數行使超額配售權,扣除發行費用7.27億元,本次集資淨額最多可達525億元,遠超此前招股書計劃的擬籌資不多於200億元,意味公司有更多資本增加研發開支及產能。

原因二:豪華戰投

中芯的戰投陣容堪稱豪華,共29家,當中以國企居多,出手最多的是國家集成電路產業投資基金,共認購35.18億元,中國信科認購20億元,人民日報媒體技術股份公司亦認購逾3億元。另外,亦有2家主權基金參與認購,包括新加坡政府投資公司(GIC)認購33.17億元;阿布扎比投資局(Abu Dhabi Investment Authority)認購約5億元。

原因三:市場估值方法改變

中芯現時已炒至過百倍PE,估值看似離地,但有內地券商指,半導體製造是大投入、長期積累的產業,應以PB估值,以近期升勢及成交來看,市場似乎對此估值方法受落。

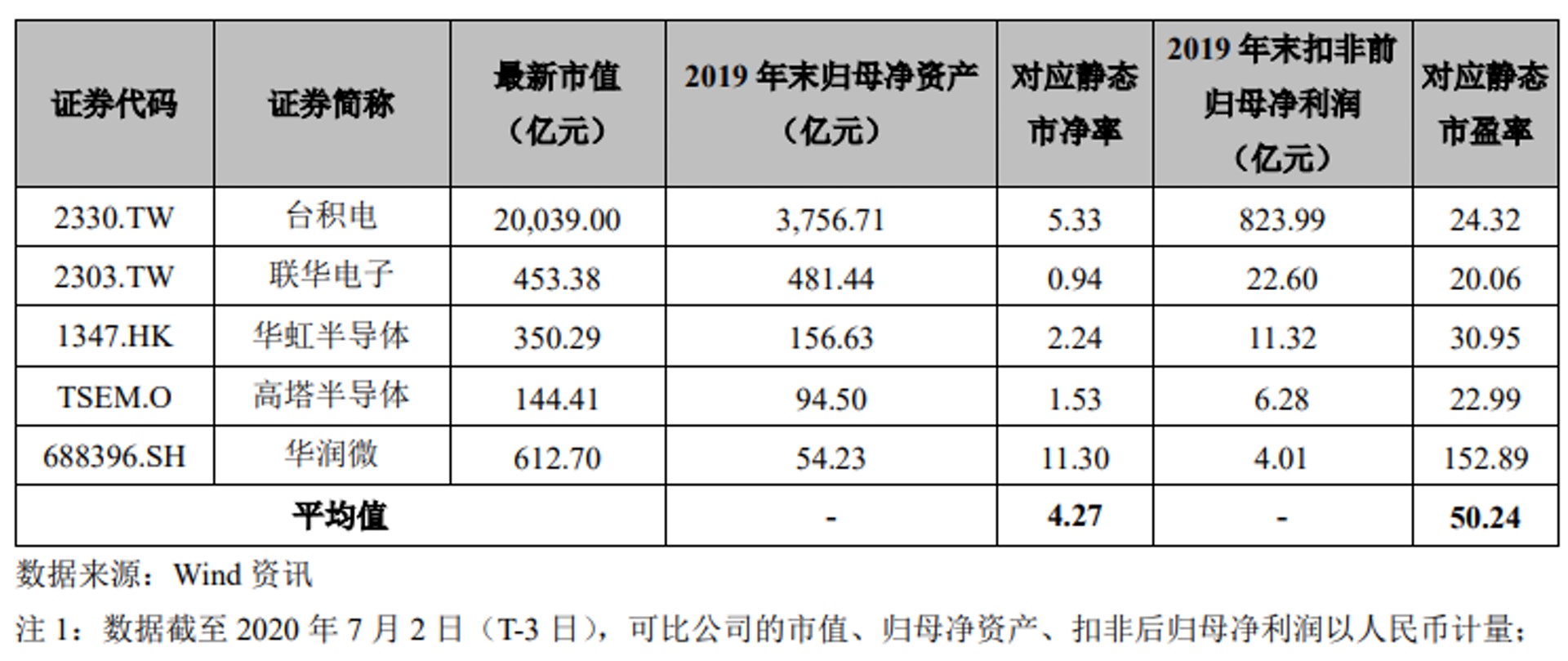

事實上,中芯在招股文件與其他行業公司對比估值時,亦有以PB作比較(見下圖),而市場龍頭台積電PB已逾5倍。不過,要留意中芯經過周一升勢後,現時PB也已達5倍。

有內媒引述國信證券指,中芯的合理PB估值範圍應為5至6倍,對應股價46至48港元。

該行又指,半導體製造領域研究的高壁壘,導致資本市場對半導體製造是被動型忽視的,只要中國大陸的半導體產業崛起,內地的半導體代工製造會受益,半導體製造是大投入、長期積累的產業,成立20年的中芯國際、成立23年的華虹半導體已經在先進工藝和特色工藝領域有巨額資本投入和大量經驗積累。

日前,高盛亦將中芯的目標價由23元上調至42元,又預測中芯國際2022年可升級到7nm工藝,2024年下半年有望升級至5nm。

鄧聲興:中芯A股上市後可達40元人幣

銳升證券聯合創辦人及首席執行官鄧聲興指,中芯於科創板定價克制,市場憧憬中芯A股上市後再升,而中芯屬於行業的內地龍頭,加上市場鍾情於高新科技行業,料H股可以跟足升勢。

他說,台積電的5nm晶片已實現大規模量產,但市場憧憬中芯能不斷提升技術產能,得出高估值。他相信,中芯在科創板上市時,可望升至40元人幣,即對應港股折合約44.09港元,較周一收市價仍有近一成上升空間。

沒有留言:

張貼留言