https://finance.sina.com.cn/china/2022-01-20/doc-ikyamrmz6401613.shtml?cref=cj

不出所料,在本週一政策利率調降的推動下,今日貸款市場報價利率(LPR)再迎“降息”。

1月20日公佈的最新LPR報價結果顯示,1年期LPR報3.70%,較上個月報價下調10個基點;5年期以上品種從4.65%下調至4.6%,此前連續20個月維持不變。

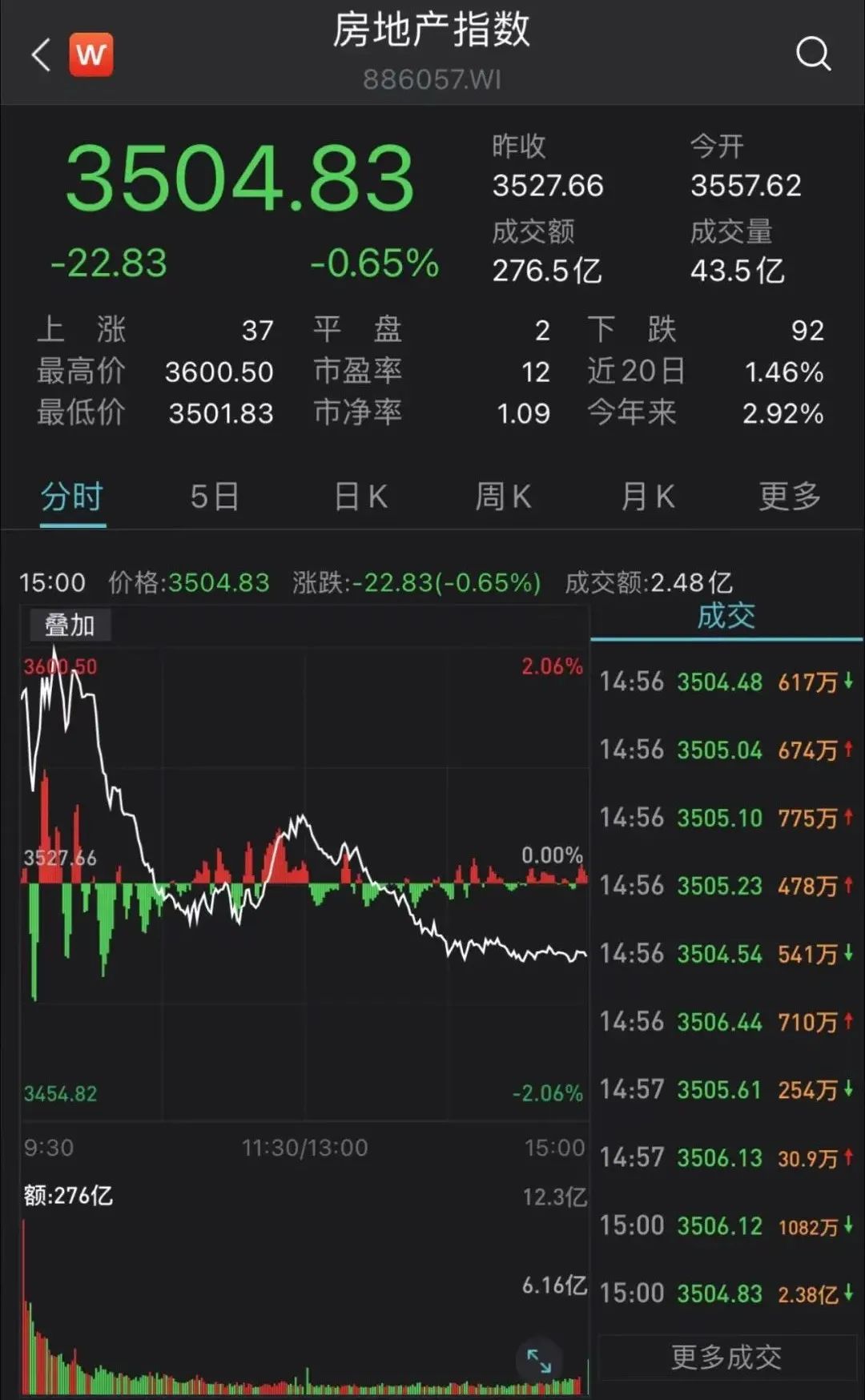

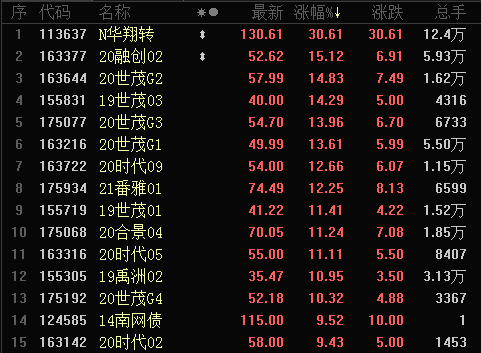

儘管5年期以上LPR降幅不及預期,股市開盤反應平淡,但地產板塊依然反應強烈。開盤不久後,地產債大漲,股市地產板塊強力拉升,但地產板塊隨後又開始下跌,截至收盤,房地產指數收跌0.65%。

此番LPR下調最受關注的,莫過於5年期以上LPR下調,這是時隔近兩年5年期以上品種首次下調。此次5年期以上品種下調5個基點,而非市場此前預期的10個基點,或利於避免對房地產行業的刺激。相比於1年期LPR調整主要影響流動性貸款(主要是企業短期流動性貸款和個人短期消費貸款),5年期LPR下調對降低全社會融資成本的覆蓋面更大,個人按揭貸款、企業中長期貸款等絕大多數都是使用5年期LPR作為貸款利率的定價基準。

這也意味著,個人和企業都將受益於此次“降息”,減少利息支出成本,社會融資成本將繼續下行。

據中原地產首席分析師張大偉測算,本次5年期以上LPR下降5個基點,相當於100萬元貸款、30年月供的情況下,每月可以少交30元,合計月供節省10772元。如果貸款200萬相當於月供節省60元左右,一年可節省720元。

一天一個信號提振市場信心

推動本輪LPR下調的直接原因,就是1月17日央行下調中期借貸便利(MLF)、7天期逆回購利率10個基點。

央行週一的政策利率降息幅度超出市場預期,被市場看作是貨幣政策轉向寬鬆的信號。實際上,1月17日的降息只是央行向市場釋放明確寬鬆暖意的開端,本週以來,央行每天都有新舉動,頻頻釋放寬鬆信號,試圖提振市場信心。

1月17日,MLF、逆回購超預期降息10個基點。

1月18日,央行副行長劉國強在國新辦發布會上表示,充足發力,把貨幣政策工具箱開得再大一些,避免信貸塌方;精準發力,金融部門不但要迎客上門,還要主動出擊;靠前發力。及時回應市場的普遍關切,不能拖,拖久了,市場關切落空了,落空了就不關切了,不關切就“哀莫大於心死”,後面的事就難辦了,所以我們不能拖,要走在前面,及時回應市場的普遍關切。並透露儘管降準下一步進一步調整的空間變小了,但是從另外一個角度看,空間變小了但仍然還有一定的空間,可以根據經濟金融運行情況以及宏觀調控的需要使用。

“現在雖然是年初,但一年的時間很短,一年之計在於春,所以我們要抓緊做事,前瞻操作,走在市場曲線的前面。”劉國強稱。

1月19日,央行發佈公告,對LPR報價行和發佈時間作出調整。其中,LPR發佈時間由每月20日(遇節假日順延)上午9:30調整為9:15,調整後的報價時間正好提前至股市開盤前。對於這一調整,央行表示是為了加強預期管理,促進LPR發佈時間與金融市場運行時間更好銜接。有市場人士表示,此舉體現了央行主動作為、靠前發力。

( 17.270 , 0.31 , 1.83% )

融資成本下行將更具普惠性

此次LPR“降息”中,5年期LPR是時隔近2年來首度下調,1年期LPR則是繼上個月下調5個基點後再度下調。

5年期LPR上一次下調還是2020年4月20日從4.75%下調至4.65%,彼時的背景是疫情爆發初期,貨幣政策為應對危機大力進行逆週期調節。不過,對於此次5年期以上品種為何只下調了5個基點,而非此前市場期待的10個基點,有分析認為,這或許利於避免對房地產行業的刺激。

招聯金融首席研究員董希淼表示,對住房消費者而言,5年期以上LPR下降將有助於降低增量的個人住房貸款利率,更好地滿足合理的住房消費需求,進而降低房地產市場波動,保持健康平穩發展態勢。由於多數存量貸款重定價日為每年1月1日,本月5年期以上LPR下降對存量個人住房貸款的影響相對有限;兩個期限的LPR與上月一樣仍然非對稱調整,未向房地產市場發出寬鬆的信號,反映出“房住不炒”的基調仍然不變。

相比於1年期LPR調整主要影響流動性貸款(主要是企業短期流動性貸款和個人短期消費貸款),5年期LPR下調對降低全社會融資成本的覆蓋面更大。隨著此前LPR改革的推進,目前銀行存量貸款和新發放貸款中,個人按揭貸款、製造業中長期貸款、固定資產投資貸款等絕大多數都是使用5年期LPR作為貸款利率的定價基準。

按照央行規定,借款人和貸款銀行可協商選擇利率重定價(通常週期最短為1年),每次利率重定價時,定價基準調整為最近一個月相應期限的LPR,1月20日報價的5年期LPR下調,無疑會對背負著按揭房貸的個人和家庭,以及有中長期貸款的眾多企業來說是大利好,會直接降低利息支出。

“LPR是一個宏觀變量,它的變動不針對具體的行業。也就是說對所有行業也都有影響,不是針對某個人的,是一個總量性的、普惠性的。”劉國強稱。

值得注意的是,2021年全年企業貸款利率為4.61%,是改革開放四十多年來的最低水平,隨著LPR的進一步下調,企業貸款利率有望再創新低,帶動社融綜合融資成本的繼續降低。

自去年12月以來,全面降準、降息等貨幣政策密集出台旨在穩定信用擴張,避免信用塌方。從微觀層面看,當前銀行也按要求抓緊發放貸款。上海一銀行支行人士近日對證券時報·券商中國記者透露,今年該支行的信貸“開門紅”任務較重,該行近日連夜開會部署加大貸款發放力度。

( 14.660 , 0.20 , 1.38% )

市場看好後續還有寬鬆舉措

央行本週以來所釋放的信號,讓市場預期近期還會有更多貨幣政策寬鬆舉措出台。

有市場分析人士認為,從歷史規律看,一旦貨幣政策轉向寬鬆週期,會有多次降準降息。更何況,最近的MLF、逆回購利率下調幅度是10個基點,過去一次降息的幅度通常是25個基點,現在的小步下行也意味著未來降息的空間依然存在。

( 25.700 , 0.00 , 0.00% )

“本次降息10個基點後,再一次降息則需要穩增長和寬信用效果顯現的催化。預計未來1~2個月內市場將進入貨幣政策總量寬鬆的真空期,且更多的結構性貨幣政策、財政政策、產業政策等將逐步發力寬鬆。”明明稱。

从历史情况看,货币政策宽松对股债等金融市场会带来一定的利好提振。1月18日央行国新办发布会召开后,货币政策宽松预期显著升温,金融市场随即出现明显调整,10年期国债收益率降幅近5个基点,1月19日同样延续了下行趋势。

巨豐金融研究院院長朱振鑫對證券時報·券商中國記者表示,此次降息對核心邏輯還是經濟下行壓力加大,不過,降息對金融市場影響分化,對債市是利好,債牛還沒結束。對股市影響偏中性,流動性寬鬆是利好,但背後的經濟下行趨勢是利空,接下來大概率還是結構分化的行情。

沒有留言:

張貼留言