沙特國王正履行他對特朗普的承諾,在一名沙特記者遇害後,沙特就已決定增持美國資產。

5月15日,規模達3000億美元的“中東土豪”——沙特主權財富基金“公共投資基金”(PIF)。在美國證監會網站披露了一季度美股持倉概況。這家主權基金,投資了包括波音、臉書、花旗、美國銀行、迪士尼以及美國嘉年華集團在內的多家美國大型公司股票。

有意思的是,沙特主權基金一些重倉股,卻屬於股神巴菲特近期拋售的股票板塊,包括航空、銀行等。

與巴菲特旗下伯克希爾等商業投資機構優先考慮持有人利益不同,主權財富基金——尤其是阿拉伯地區主權基金投資時,政治利益是重要考量因素之一。

華盛頓阿拉伯海灣國家研究所高級專家Kristin Smith Diwan認為,沙特主權財富基金是維護沙特與美國聯盟的重要利器。

沙特主權基金投資換取美國支持

2018年一名為美國媒體工作的沙特記者不幸遇害後,沙特因此案件受到來自西方國家的施壓,包括美國。

而在去年6月G20峰會上,特朗普就公開表示,沙特將履行對美國的經濟承諾。“我們舉行了有關貿易、經濟發展以及軍事的會談,這些會議非常棒。”特朗普說。

此外,特朗普還稱讚沙特在反恐方面所做的努力,特朗普也強調了美沙兩國之間重要的商業交往及對美國就業的影響,“沙特至少為美國創造了一百萬個就業機會。”

2020年3月開始,新冠肺炎在歐美全面爆發,沙特也開始逐步履行“承諾”。

沙特主權財富基金在美國證監會網站披露了一季度美股持倉概況,持有包括波音、臉書、花旗、美國銀行、迪士尼以及美國嘉年華集團在內的多家美國大型企業股票。

持倉數據表明,該基金買入的一些股票,卻是許多美國機構、基金經理不願意接手的資產。

根據5月15日,巴菲特旗下伯克希爾公司向美國證監會提交的2020年一季度的持倉報告顯示,伯克希爾不僅清空了四大航空公司的持倉,還清空了能源公司菲利普66和保險公司旅行者保險的股票。金融股中,一季度巴菲特還大幅砍倉高盛,減持1008萬股,減持幅度達84%;銀行股方面,則減持美國合眾銀行合計49.78萬股。

阿拉伯主權基金的特殊目標

“私人投資者與具有政權性質的主權基金投資目的完全不同。”華南地區一位私募基金經理認為,私人投資者需要為股東、持有人負責,迴避風險較大、確定性較小的股票資產,私人投資者不是慈善家,但主權財富基金尤其是阿拉伯地區的主權財富基金,它的投資目的是不一樣的。

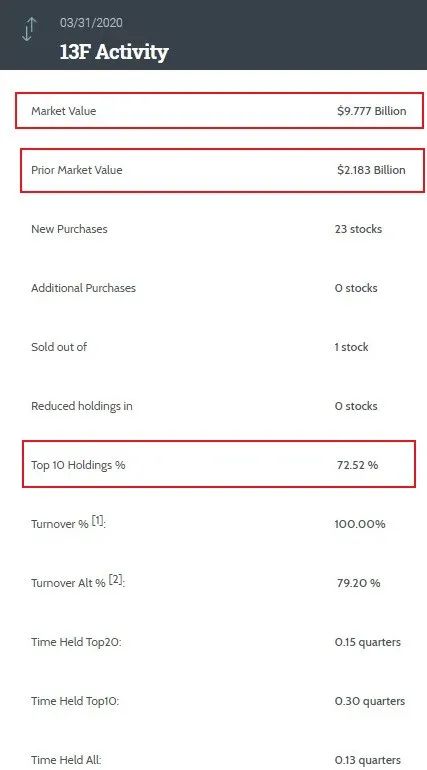

具體來看,據智通財經分析,2020年一季末,沙特主權基金在美國監管範圍的持倉約為97.77億美元,其前十大標的佔比達72.52%。該基金上一季度持倉市值為21.83億美元。持股市值增長明顯(相關數據見下表)。

沙特主權財富基金一季度美股持倉數據顯示,第一大重倉股為優步(UBER.US)佔比達20.73%,持倉市值為20.34億美元。其他持倉股票,依次為英國石油(BP.US)8.28億美元、波音(BA.US)7.14億美元、花旗集團(C.US)5.22億美元,Facebook(FB.US)5.22億美元、萬豪國際(MAR.US)5.14億美元、迪士尼(DIS.US)4.96億美元、思科(CSCO.US)4.91億美元、美國銀行(BAC.US)4.88億美元以及殼牌石油(RDS_A.US)4.84億美元。

上述公司大部分都是疫情期間的困境資產,尤其是波音公司、美國銀行,以及擬計劃在華爾街裁員的花旗集團,受油價暴跌影響的殼牌石油。

值得一提的是,花旗集團在4月初曾表示暫停裁員,或暗示該公司得到了重要的國際支持。而市場人士認為,2008年次貸危機期間,華爾街金融機構曾在阿拉伯主權基金支持下得以喘息。

沙特主權基金在2020年4月曾表示,該基金正在研究航空、石油和天然氣以及娛樂等領域的投資機會。並補充稱,一旦冠狀病毒危機過去,就會有很多潛在的投資機會。

可以看到,支持英美國家的“困境資產”是阿拉伯地區各國王室旗下主權財富基金的核心投資特點。

在今年三四月間,沙特主權基金投資了擁有12萬名員工的美國嘉年華集團, 因疫情影響,全球最大的郵輪上市公司——美國嘉年華集團股價暴跌,這家上市公司三個月時間蒸發2100億人民幣。嘉年華集團現金吃緊,瀕臨破產,就在許多機構投資者紛紛割肉後,沙特主權基金卻出手了。

沙特主權基金在2020年3月底一份報告中透露,它已經對這家全球最大的郵輪公司進行了重大投資。這項投資是在嘉年華郵輪公司宣布完成股票和債券發行的同時進行宣布的,旨在加強並改善其目前財務狀況。

截至2020年3月26日,根據向美國證監會提交的一份文件,沙特主權基金已收購了超過4350萬股嘉年華郵輪股票,約佔流通股的8.2%,按照3月26日前的股價進行測算,這次抄底嘉年華郵輪公司,沙特主權基金出資超35億人民幣。

阿拉伯主權基金屢次擔任救火隊員

買入英美國家的“困境資產”並非是第一次。中國經濟學研究專家張明在一份報告中指出,西方國家的盟友(阿拉伯地區的石油國家、亞洲的新加坡)等是2008次貸危機時的救火隊。

因為次貸危機,美國、歐洲的資產陷入困境,來自阿拉伯地區的各個主權基金以及美國盟友新加坡登場了。2007年11月,阿拉伯聯合酋長國的主權財富基金阿布扎比投資局向美國花旗銀行集團注資75億美元。12月,瑞銀集團從新加坡政府投資公司(GIC)和另外一家未透露名字的阿拉伯的投資機構融資115億美元。另一個阿拉伯國家卡塔爾的主權財富基金也幫助了美國巴克萊,當時在美國巴克萊持股接近5%。

市場人士介紹,主權基金起源於阿拉伯國家的王室,最早由科威特國王在1953年創立,當時科威特國王利用其石油出口收入成立科威特投資局,投資於國際金融市場。

沙特設立主權基金很晚,直到911事件爆發5年後,因911事件的19名劫機者中有15名是沙特公民,美國反沙特輿論逐漸增長,部分美國輿論認為沙特王室應該對911事件負責。面對困境,沙特政府決定加大對美國的投資,2006年沙特國王宣布成立沙特主權財富基金,這也是世界上最大的主權財富基金,並投向美國市場。

華盛頓阿拉伯海灣國家研究所高級專家Kristin Smith Diwan表示,沙特擁有最高比例的美元計價資產,這一比例高達85%。沙特對美國債券的依賴使其成為中國和日本之外,美元的最大支持者,更不用說沙特王室的石油收入也是以美元計價的,這也給了沙特一個避免動搖美元貨幣穩定性的財政動機。

Kristin Smith Diwan表示,沙特需要維護君主政體的合法性,就必須大量投資美國資產,尤其是美國的“困境資產”。

國際經濟合作暨發展組織(OECD)的分析師Christiansen則表示,主權基金沒有政治化的看法很可笑,最大的問題是一旦投資被政治化,它的投資意義就會變得非常模糊。

沒有留言:

張貼留言