https://finance.sina.com.cn/money/smjj/smdt/2021-05-24/doc-ikmxzfmm4407281.shtml

芒格衣缽傳承人李錄旗下的喜馬拉雅資本,日前在美披露了第一季度持倉;

與一眾私募機構不同的是,喜馬拉雅資本的13F報告非常簡短,連“前十大重倉”都湊不夠,因為它總共只持有了6家(美股)公司。

而在他2019年一季度報告中,只持有美光科技一隻股票,並且從那之後,美光一直是他的第一大重倉股。

廢話不多說,先看數據——

來源| 聰明投資者(ID:Capital -nature)

喜馬拉雅資本一季度13F報告持倉

資料來源:SEC

從統計可以看出,李錄的基金持倉規模19.78億美元,約合人民幣127億元。

在喜馬拉雅持有的6家公司中,除了半導體公司美光科技和巴菲特的摯愛美國銀行之外,其餘都是大家耳熟能詳的科技巨頭。

李錄在公開場合從來不談個股,也避談他對一家公司未來發展的具體判斷依據和內在邏輯,

他只是不斷強調:希望通過長期研究能在90%的置信水平上判斷一家公司未來10年的發展情況。

為了達到這個目標,他對於一家公司的研究往往會持續數年,直到對一家公司的了解甚至超過了這家公司的管理層時。

這無疑是對“慢工出細活”的絕好闡釋。

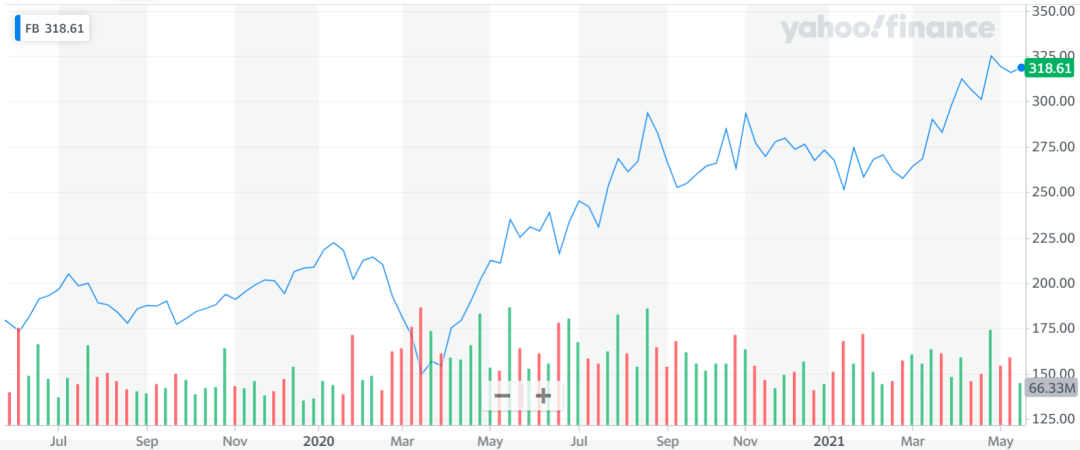

一季度減持40%一年漲幅一倍的Facebook

持有不動的股票漲多跌少

巴菲特和芒格所推崇的“以合理價格買入好公司並長期持有”如今似乎已經成為了機構投資者的共識;

但是真正踐行這一點的少之又少,在國內公募基金業,一年內低於200%的換手率就可以歸類到低換手率這一範疇了。

而李錄這只基金規模近20億美元,只包含6只美股股票,一季度僅對FACEBOOK進行了減倉操作,其他持倉均不變,換手率顯而易見的低。

1、相對2020年四季報,喜馬拉雅資本一季度僅對Facebook進行了40%的減持,就再沒有其他操作。

Facebook2年來股價走勢;資料來源:雅虎財經

喜馬拉雅資本往屆13F報告顯示,李錄在2020年二季度開始首次重倉Facebook;

當時Facebook股價正經歷大跌,到2020年三季報,Facebook已經被加到第二大重倉(雖然當時喜馬拉雅的美股持倉也只有4隻股票),

隨後在第四季度開始減倉,今年一季度更是大幅減倉40%。

從股價表現來看,Facebook從去年3月低點(130美元附近)至今年一季度末的294美元,一年時間漲幅126%。

2、在李錄持倉不動的股票中,前三大持倉美光科技、美國銀行和谷歌母公司今年一季度分別漲17.33%、27.65%和18.08%;

蘋果小跌7.94%,拼多多跌幅達到24.65%;

不過蘋果和拼多多的市值佔比僅為4.69%和2.46%(以上漲跌數據均由13F報告中數據計算得到)。

(5.340, -0.11, -2.02%)

郵儲銀行股價從2020年10月3塊出頭的低位,一度飆升今年一季度6塊多,也已經翻倍。

名副其實、有歷史數據佐證的長期持有

由早期的熱門中概股轉向美國科技巨頭和銀行股

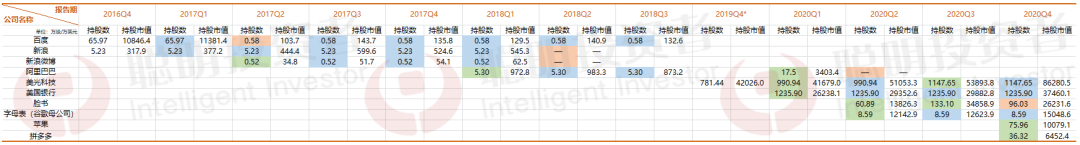

據介紹,喜馬拉雅資本自1997年成立以來,年化回報在20%以上,聰明投資者統計了從2016年四季度以來,喜馬拉雅資本至今在SEC披露的全部14份持倉報告,

可以看到,4年多時間,被李錄重倉過的美股一共只有10只,換手率極低,這些股票在其持有期間的漲幅則非常可觀。

喜馬拉雅資本2016Q4至2020Q4的13F報告(系全部已披露數據);資料來源:SEC

圖例:綠色填充表示較上一報告期新進或增持;藍色表示較上一期不變;橘色表示減持

* 2018Q4至2019Q3喜馬拉雅資本並未披露13F報告

從全部已披露的數據中可以看到,喜馬拉雅資本的持倉成分股可以劃分為兩個階段,

第一階段是2016年末到2018年的熱門中概股時期;

第二階段則是2019年四季度,以單只美光科技持倉的13F報告開始的“重倉美國核心科技”時期。

喜馬拉雅資本2016年四季度披露的首份13F報告顯示,

李錄僅持有2只美股股票——百度和新浪;

它們都是中國互聯網的第一批老兵,也是中國互聯網企業中第一批在美股上市的中概股。

從2016年四季度開始的5個季度中,李錄僅在2017年二季度減持了百度並新進了新浪微博,此外就別無其他操作。

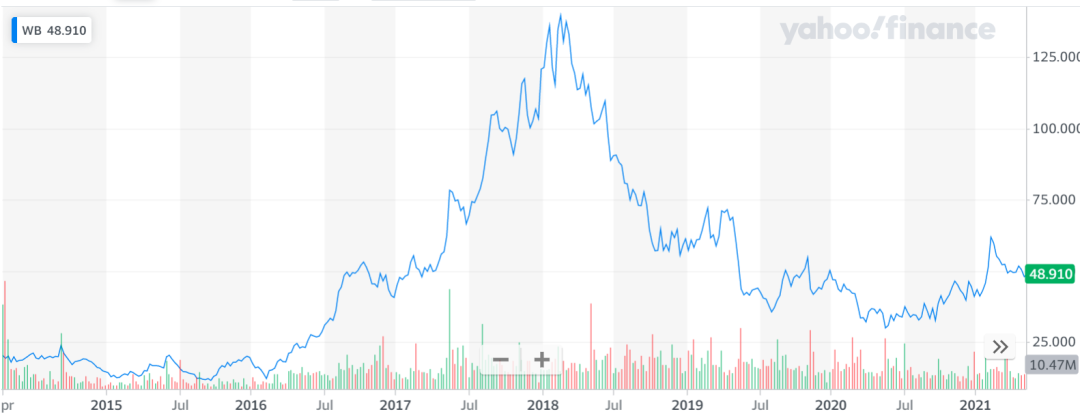

1、準確判斷新浪和新浪微博的興衰週期,高點賣出

在此期間,新浪一年多的漲幅達71.53%;新浪微博3個季度的漲幅更是高達79.60%。隨後在2018年二季報中就不見了新浪和新浪微博的踪跡。

這兩隻股票恰好在此時開始大跌,之後股價一蹶不振,至今不及2018年初高點的一半,顯示出李錄對新浪系公司的生命週期的精準把握。

新浪(上圖)和新浪微博(下圖)6年來股價走勢;資料來源:雅虎財經

2、 2018年投資阿里巴巴小虧,後轉向電商黑馬拼多多

2018年一季報顯示,李錄新進了阿里巴巴,持股5.3萬股;

這一持倉在隨後的2個季度中沒有變動,但是持倉市值卻下跌了10.24%,

直到2018年末,阿里的股價也沒能上去,所以李錄2018年對阿里的投資在當年小虧了100萬美元左右。

雖然不知道此後中斷的幾個季度中李錄對阿里進行了怎樣的操作,但是從2020年一季度短暫買入之後,二季度開始阿里巴巴就從報告中消失,取而代之的中國電商公司是2020年四季報中新進的拼多多。

有意思的是,李錄的良師益友查理·芒格則依然選擇持有阿里巴巴,在芒格旗下Daily Journal披露的2021年一季報中顯示,阿里巴巴已被買成了第三大重倉股。

阿里在今年初的反壟斷風波以來,股價表現萎靡,芒格和李錄作為無話不談的投資夥伴,兩人分別買入了阿里和拼多多,李錄是否也會重新買入阿里,我們將持續關注。

3、第一大重倉美光科技是什麼來頭?

上文提到,喜馬拉雅資本2019年一季度恢復13F報告的披露之後,當季的季報中就只有美光科技一隻股票,不過當時規模不大,持倉市值在4.2億美元。

自那以後,一直到今年一季報,美光科技一直都是李錄的第一大重倉股,這家公司究竟是什麼來頭?

美光科技是全球領先的半導體儲存及影像產品製造商,其主要產品包括DRAM(動態隨機存儲器,俗稱內存)、NAND閃存、NOR閃存、SSD固態硬盤和CMOS影像傳感器。

美光的主要競爭優勢來自它的存儲,包括內存和閃存兩部分,

據資本集團最新的關於半導體的報告中提到,內存顆粒製造經過多年的資本博弈和行業兼併,現在行業格局已經穩定;

從過去的15家到現在只有3家全球性巨頭,其中之一就是美光,另外兩家都來自韓國,分別是三星和海力士。

閃存領域也類似,已經形成了三星、西部數據和美光等巨頭主導的市場。

隨著數字化浪潮襲來,未來對數據的緩存和存儲需求都會大大上升,而美光在這兩個細分賽道都處於領先地位,這也許是李錄看好美光的原因之一。

從股價表現來看,自李錄2019年四季度買入以來,美光的股價已經從50美元以下漲到最高95美元上下,截至5月21日的81.13美元,漲幅超過60%。

美光近4年股價表現;資料來源:雅虎財經

中途雖然美光股價也有過一段波動,但李錄還是在去年3季度堅定選擇了加倉,此後股價企穩回升,一個季度的漲幅就將近60%;

這正印證了李錄常說的:充分了解一家公司之後,即便遇到大跌,也可以從容加倉。

補完和小結

除了上述提到的科技股,李錄在去年一季度重倉買入的美國銀行,作為巴菲特的心頭好之一,美國銀行近一年的漲幅也高達82.24%;

李錄對美國銀行的持倉也沒有任何變動,去年以來一直都是第二大重倉。

總的來看,從喜馬拉雅一季度13F報告中可以看出,李錄重倉的領域主要在美國半導體巨頭,而且是行業格局已經穩定的存儲芯片領域,

而非仍在慘烈廝殺的先進製程芯片代工和設計,體現出他對確定性的看重。

其次就是傳統的銀行業巨頭美國銀行,剩下的則是美國科技巨頭,谷歌、Facebook、蘋果,以及一點點中概股。

雖然李錄在公開場合表述價值投資者未來在中國將大有可為,但是隨著中概股在美國的不確定性增高,他的美股持倉中,中概股的影子也在逐漸減少。

【免責聲明】

1、本文所有觀點不構成任何投資建議,您仍需根據您的獨立判斷做出您的投資決策,本公眾號不對投資後果承擔任何法律責任。

2、本公眾號的原創文章相關知識產權歸諾亞財富所有,未經允許,不能對原文進行有悖原意的引用、刪節和修改。

3、本公眾號包含前瞻性陳述。前瞻性陳述的標誌性詞語包括"預期"、"應"、“估計”、"可能"、"會"、“將”、“相信”、“將來”、“計劃”以及類似表達。前瞻性陳述通常涉及不受本公司控制的風險及不確定性因素,可能導致實際結果與前瞻性陳述的預期結果完全不符。任何人需審慎考慮風險及不確定性因素,不可完全依賴本公司的“前瞻性陳述”。本公司聲明,無論是否出現最新信息、未來事件或其它情況,本公司均無義務對任何前瞻性陳述進行更新或修改。

沒有留言:

張貼留言