https://36kr.com/p/1021623038391170

12月17日,Coinbase在其官方社交平台上宣布,已向美國證券交易委員會(SEC)秘密提交了一份S-1註冊聲明草案,該草案預計將在SEC完成其審查程序後生效。如若成功上市,Coinbase將成為首家公開上市的主要加密貨幣交易所。

12月,比特幣的價格突破23000美元,在這個時機選擇IPO,Coinbase的意圖堪稱明顯。除了比特幣大漲的利好因素外,還有哪些因素在推動Coinbase的IPO之路呢?Coinbase若成功上市,其未來的前景又將如何呢?

王侯將相寧有種乎?——Coinbase的"歸化"之路

比特幣,連帶比特幣硬件和交易服務,在曾經很長一段時間都游離在主流金融體系之外。主流資本市場對於比特幣的看法,猶如華爾街的old money比之矽谷的new money,舉手投足間都顯露出高人一等的傲氣。

不過,在經歷幾年的"邊緣化"時光後,比特幣也逐漸被官方和投資者所認可,漸漸步入主流金融體系之內。Coinbase向SEC遞交招股書就是一個例子,如果此次SEC批准了Coinbase公開上市計劃,也將成為美國對數字貨幣的一項認可標誌。

在此之前,就已經出現過數字貨幣被官方認可的案例。今年9月,懷俄明州授予了加密貨幣交易所Kraken一份在該州建立加密貨幣銀行的許可證,並暫時將其命名為Kraken Financial。

據悉,Kraken可以對數字資產進行託管,對支付系統進行操作,並允許客戶在法幣和加密貨幣間進行輕鬆交易。

無獨有偶,Coinbase與電子支付巨頭PayPal也早已建立了合作關係。2018年12月,Coinbase宣布與在線支付巨頭PayPal合作推出了免手續費的加密貨幣提現服務,Coinbase美國客戶可將現金餘額提取到Paypal賬戶。

作為兩家美國本土乃至全球具有代表性的加密貨幣交易所,Coinbase和Kraken近期的動向無疑反映出以比特幣為代表的加密貨幣已逐漸納入投資者的主要選擇範圍之內,資本市場對於比特幣等加密貨幣的接受程度愈來愈高。促使Coinbase在12月上市的契機,或許還在於11月16日美聯儲的議息會議。

會議宣布,美聯儲將繼續每月至少購買1200億美元的債券,直到實現在最大就業和價格穩定目標取得實質性進一步進展為止。在當前全球疫情仍然充滿不確定因素的情況下,鮑威爾講話之後,貨幣市場中美元再度走弱,非美貨幣紛紛大漲,而像比特幣、黃金這樣的美元計價資產又繼續出現了新的拉升。

而隨著英國變種病毒的發酵,歐洲股市12月21日主要股指均下滑,在全球經濟不穩定性加劇的時刻,比特幣等加密貨幣或許在某種程度上成為了資產"避風港"。以此為背景,美股研究社認為2021年加密貨幣或許將迎來更為繁榮的一年。

營收增長與活躍用戶規模捆綁,Coinbase基本面並不穩

2018年,加密行業分析師對Coinbase的市場估值約為80億美元,而到了截止2020年7月份的一份報告中,Coinbase的市場估值已經躍升至約280億美元。兩年時間估值提升200億美元,究竟是什麼在撐起Coinbase的估值呢?這或許要回歸到其財務數據。

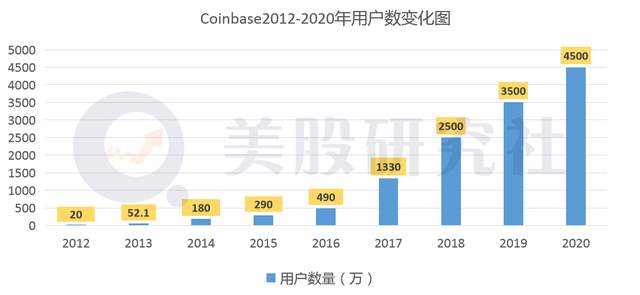

從數據可以看出,Coinbase的用戶數從2012年的20萬增至2020年的4500萬,增長幅度為225倍,用戶數量的增長為Coinbase的估值提供了強有力的支撐,而從未來幾年的預測數據看,比特幣的用戶數還將迎來一波較大漲幅。

確切計算市場上比特幣用戶數較為困難,但據比特幣市場雜誌顯示,2018年市場上有3200萬比特幣錢包,其中超過一半的錢包(53%)用於長期投資或投機。該雜誌還預計到2024年,比特幣錢包數量將增長525%至2億。

按照2018年的數據計算,Coinbase的用戶數占到全球比特幣總用戶數的78%。可以肯定的是,在比特幣市場良好增勢的背景下,Coinbase的用戶數量還將保持不錯的漲勢。

但從個人客戶的活躍度上,或許要給市場潑一盆冷水。CNBC主持人同時也是加密分析師Ran NeuNer表示,2018年Coinbase的個人活躍用戶數約為60萬,活躍個人用戶數僅佔全部用戶數的2.4%。

活躍用戶佔比低的背後,反映的是比特幣市場交易的兩極分化,一個比特幣活躍交易者或許持有多個錢包,如若此則比特幣交易額與實際的交易人數不成正比,即一個活躍用戶或使用其持有的多個錢包進行市場交易。活躍個人用戶數偏少,也有理由令市場懷疑Coinbase的估值是否偏高,這對於Coinbase而言是一個風險所在。

從客戶類型上來說,Coinbase約80%的客戶群為個人客戶,剩下的約20%為機構客戶,但從貢獻營收佔比層面來看,機構客戶的託管業務貢獻了絕大部分的收入。據統計,Coinbase每個機構客戶的持幣量為703美元,2019年託管業務總額為70億美元,2020年這一數字為200億美元。

這個比例也反映出一些變遷,那就是機構客戶進入加密貨幣行業的數量在增多,2020年的諸多事件也與這一變化相符號。

今年8月至9月,商業智能公司和國際巨頭Micro Strategy在比特幣上累計投資了4.25億美元;繼MicroStrategy的投資之後,美國移動支付公司Square於2020年10月8日向比特幣投資了5000萬美元,占公司總資產的1%。

美股研究社認為,這些機構的入局一方面說明了比特幣行業未來存在的發展增量空間,另一方面也反映出比特幣行業雖然正在逐漸趨於主流化,但從覆蓋的人群數量來看還屬小眾,其目前的火熱或許是大型機構在背後"推波助瀾",這也是抗風險能力較弱的個人投資者在市場交易過程中所需注意的。

借比特幣大漲趁勢踏入IPO大門,Coinbase估值前景恐存泡沫?

Coinbase上市的消息自2017年就已經傳出。2018年末,加密貨幣市場經歷了更嚴峻的寒冬,比特幣更是急劇下跌,這也被認為是Coinbase當時擱置上市的重要原因。

在12月17日比特幣達到歷史最高點漲至23000美元後宣布提交上市申請,Coinbase的意圖不言自明。截止美股研究社發稿,比特幣的最新報價為22819.38美元。

在比特幣衝破23000美元大關的背後,是市場上比特幣數量的減少。迄今為止,比特幣已經經曆三次減產,最近的一次減產時間為2020年5月16日,此次減產後比特幣每日新增產量為900枚。

在比特幣數量"減半"的刺激下,比特幣的通脹水平也下降了一半,這對於比特幣的價格起到了一定的推動作用。區塊鏈研究實驗室(Blockchain Research Lab)研究員埃利亞斯·斯特雷勒(Elias Strehle)表示,減產可能導致市場供應短缺,從而導致比特幣價格上漲。

比特幣減產對於依賴比特幣生存的企業而言並不是一個好的訊息。以生產比特幣挖礦機為主營業務的嘉楠科技三季度的財報數據顯示,其三季度季度總營收為1.63億元,同比下降75.7%。與上一季度的1.78億元相比,環比下滑8.4%。

營收下滑的背後原因,在於銷售的總算力和每Thash/s的平均銷售價格下降。財報顯示,報告期內,嘉楠科技出售的總算力為290萬Thash/s,同比下跌20.7%。

礦機的銷售收入占到嘉楠科技總收入的比重超過99%,比特幣減產對於嘉楠科技營收的不利影響是顯而易見的。

比特幣市場研究院Miles表示:"比特幣今年的表現是現象級的,我們無法用一個或幾個事件或因素單獨解釋。市場是一個混沌體,作用於其中的因素可能會有很多,作為投資者我們應該著重抓住推動資產價格上漲最主要的邏輯。"

而對於以比特幣作為主要加密貨幣交易的Coinbase來說,比特幣增量的減少,進入存量時代的背景,也使得其未來的發展蒙上了一層陰影。比特幣近期處於歷史價格高位,對於比特幣以及Coinbase,投資者也應該辯證看待。市場有風險,投資需謹慎。

沒有留言:

張貼留言