https://www.zhitongcaijing.com/content/detail/436910.html

2020年,公共衛生事件對各行業都產生了深遠影響,不過得益於國內防疫形勢持續向好,中國成為全球唯一實現正增長的主要經濟體。房地產行業對經濟增長貢獻穩定,全年商品房銷售額突破17萬億元(人民幣,下同)。在這種充滿挑戰的市場環境下,龍湖集團全年穩步實現合同銷售2706.1億元,同比增長11.6%。

智通財經APP觀察到,3月26日,龍湖集團(00960)公佈年度財報後,股價再升近6個點,回顧近兩年股價走勢,龍湖展示出大白馬氣質,今年3月份龍湖更正式被納入恆生指數,成為第4只躋身藍籌的內房股。

行情來源:智通財經

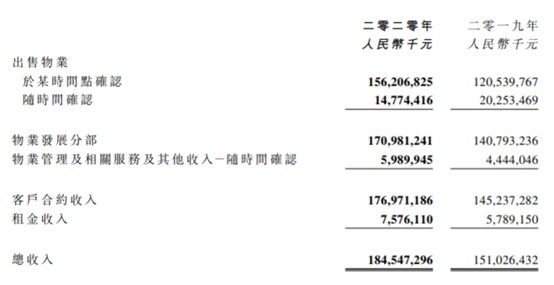

年報顯示,2020年龍湖實現收入1845.5億元,同比增加22.2%,年度股東應佔溢利200億元,剔除公平值變動等影響後之歸母核心淨利潤186.9億元,同比增長20.2%,每股盈利3.41元,擬派末期股息每股1.03元。

財務結構方面,在監管“三道紅線”之下,市場上超過三分之二的房企未能滿足監管要求,而龍湖一條未踩,是為數不多滿足監管要求的房企之一,展示出穩健的基本面和資產結構。“穩字當先”的發展理念,也令龍湖長期以來備受機構投行青睞。除此之外,年報還有諸多亮點值得挖掘。

持續聚焦高能級城市,物業投資收入增逾三成

2020年,龍湖集團物業發展取得營業額1709.8億元,同比增長21.4%,交付物業總建築面積1201.1萬平方米。物業發展結算毛利率27.3%,單方價格14235元/平方米,同比保持穩定。

合同銷售方面,期內實現2706.1億元,同比增長11.6%,銷售總建築面積1616.2萬平方米,同比增長13.5%,對應銷售單價為16744元/平方米。銷售區域方面,長三角、西部、環渤海、華南及華中合同銷售佔比分別為31.1%、24.7%、22.7%、15.2%及6.3%。

全年投資按計劃有序鋪排,堅定佈局一二線高能級城市,並適度下沉環都市圈衛星城。2020年新獲取121塊地(總建面2567萬平方米),新拓8城。至此,龍湖已在最具經濟活力與人群吸附效應的63城聚焦與深耕,遵循投資底線與回報刻度,為盈利持續性奠定基礎。

智通財經APP觀察到,2020年新拓建築面積中,按區域劃分,環渤海、西部、長三角、華南和華中的建面佔比分別為32.5%、24.5%、17.5%、15.3%和10.2% 。均衡的土儲分佈,有望為公司業績帶來更大提升空間。

物業投資方面,龍湖繼續堅持穩步投資持有物業的戰略,其中,商場分為一站式體驗購物中心天街系列、社區購物中心星悅薈系列及中高端家居生活購物中心家悅薈系列。除商場外,租賃租房“冠寓”已經陸續在北京、上海、深圳、杭州、成都、南京、重慶等一二線城市開展運營。

年內物業投資實現營收75.8億元,同比大幅增長30.9%,其中商場、租賃住房收入佔比分別為75.2%和23.9%。截至2020年12月31日,集團已開業商場建築面積481萬平方米(含車位總建築面積615萬平米),整體出租率96.9%;冠寓已開業9萬間,規模行業領先,整體出租率88.5%,其中開業六個月以上項目出租率93.3%。

值得一提的是,去年疫情對於物業投資產生不良影響,但是龍湖集團仍直面挑戰,年內在6個一二線城市守時保質的新開10座商場,且緊抓線下回暖趨勢,借力創新模式,令客流迅速回暖,年底出租率達到97%,全年商業租金同比增長23%。

物管及相關服務方面,年內實現收入58.4億元,同比增長36%。多年以來,龍湖智慧服務持續以“滿意+驚喜”為標尺,與其他主航道協同發展,始終以客戶需求為導向,在有質的規模拓展下延伸服務邊界,傳統的物業管理正在釋放更大的能量與想像。

此外,在高能級城市的良好銷售表現及高效的運營管理下,龍湖集團核心權益後利潤率10.1%,保持穩定,在2020年的市場下表現尤為突出。

業務拓展、財務結構“穩字當先”

與持續高增長的銷售和營收表現略有差異的是,龍湖集團在業務拓展、拿地方面較為審慎穩健,也因此帶來明顯優於同行的財務基本面。

智通財經APP觀察到,截至2020年12月31日,龍湖土地儲備7400萬平米,權益面積5279萬平米,土儲平均成本每平米5569元,為當期簽約單價的33.3%。2020年新增土儲建面2567萬平米,權益面積1847萬平米,平均收購成本每平米5687元。與集團發展策略一致,拿地區域也主要集中在一二線城市和都市圈衛星城,土地價值。

在獲取保證未來發展的優質土儲之餘,基於龍湖強大的“造血”能力以及充足的現金流,其財務安全邊際依然穩中有進。截至2020年12月31日,龍湖擁有在手現金778.3億元,而同期短期借款(含一年內到期長期借款)僅有183.4億元,現金短債比高達4.24倍,期末淨負債率僅為46.5%。相較三道紅線所劃定的100%淨負債率,以及1倍現金短債比等指標的要求,龍湖集團的現金流以及財務面,為戰略執行留出充足空間。

而且,在安全穩健的底盤作為發展根基下,隨著“全投資級”信評連續調升,龍湖集團的融資成本也十分具有優勢,期末綜合借貸總額1673.7億元,平均借貸成本為年利率4.39 %,平均借貸年限6.59年。

2020年,龍湖在境內發行58億公司債券,30億住房租賃專項債和17億中期票據,票息介於3.55%和4.5%之間,期限三至七年;同時在境外發行6.5億美元優先票據,票息介於3.375%和3.85%之間,期限介於7.25至12年。報告期後,2021年1月,又在境內發行30億公司債券,票息介於3.95%至4.4%之間,期限五至七年。

融資成本優勢將持續助力龍湖業務穩健拓展,政策面上在長效機制管控下,各地政策調控具備連續性,加速企業降槓桿、控風險,回歸至穩健的可持續發展之路,可以說龍湖已經走在了前列。

展望未來,龍湖將繼續堅持穩健的財務管理策略,保持低成本、多渠道的融資優勢,以及合理安全的負債水平,力求平穩、可持續發展。項目投資維度,集團將繼續量入為出,亦通過外部合作及二級市場收購等,控制拿地成本、提高資金使用效率。在多元化業務驅動和紮實基本面下,未來成長仍有很大想像空間。

沒有留言:

張貼留言