https://xueqiu.com/8542099883/175492666

01 企業介紹

天睿祥是一家在中國運營的保險經紀公司。天睿祥的保險產品分為兩大類:(1)財產和意外傷害保險,如汽車保險,商業財產保險,責任保險;(2)人壽保險,如個人和團體人壽保險。該公司成立於2019年3月5日,總部位於中國北京。截至招股說明書發布之日,天睿祥已與中國40多家保險公司建立了合作關係,因此能夠向天睿祥的客戶提供各種保險產品。

02 行業分析

由於中國消費者對保險產品的需求不斷增加,中國的獨立保險中介市場規模正在快速擴大。根據中國保監會2018年公佈的數據,中國保險保費收入僅次於美國,居亞洲第一、世界第二。近年來該行業大幅增長,全行業保費收入從2012年的2486億美元增長至2018年的5750億美元。

儘管中國保費收入有了實質性的增長,規模也在迅速擴大,用來衡量行業保費佔GDP的比例的保費普及率,中國的壽險和非壽險保險在2018年只有2.29%和1.91%,而美國這一數據分別是2.87%和4.23%。

與發達經濟體相比,中國的保險普及率較低,這表明中國保險市場具有顯著的增長潛力。經濟持續增長和人口老齡化等因素將推動中國保險業未來的增長。特別是,預計人口結構的變化將產生對人壽保險產品的巨大需求。專業保險中介會繼續提供可觀的增長機會,原因如下:

中國保險業整體具有顯著增長潛力,其滲透率相對較發達國家較低;

隨著保險公司之間的競爭加劇,保險公司可能會更加註重自身的核心競爭力,並越來越多地將產品分銷外包;

隨著中國消費者越來越成熟,他們應該越來越多地從不同的保險公司尋求更多的保險產品和服務選擇,並獲得獨立的專業建議;

良好的監管環境有利於專業保險中介。

儘管近年來保險中介行業發展迅速,但中國的專業保險中介行業仍處於發展階段。根據中國保監會2018年發布的《保險中介市場發展報告》,截至2018年,中國共有1790家保險機構、499位保險經紀人。

03 商業模式

作為保險經紀人,天睿祥不承擔風險。相反,天睿祥將在中國經營的保險公司承保的保險產品分發給其個人或機構客戶。天睿祥通過保險公司支付的佣金來彌補服務,佣金通常基於被保險人支付的保費的百分比。佣金和手續費率的高低還與保險產品的類型、特定的保險公司和產品銷售地區等因素相關。

2018年10月31日結束的財政年度,天睿祥63%的佣金總額歸因於天睿祥的五大保險公司合作夥伴,其中的兩家公司:陽光財產保險有限公司杭州分公司和中國平安財產保險股份有限公司浙江分行,分別佔總佣金的32%和13.9%。截至2019年4月30日的六個月,天睿祥的總佣金有79.9%來自五大保險公司合作夥伴,其中陽光財產保險杭州分公司和中國人保北京分公司這兩家公司分別佔天睿祥總佣金的29.4%和24%。

天睿祥的客戶數量也從2016年的3家機構客戶大幅增長到2017年的1002家,2018年的1374家,截至2019年4月30日的6個月的838家;從2016年沒有個人客戶到2017年1548家,2018年8291家,截至2019年4月30日的六個月裡4653家。2018年12月,天睿祥開始為機構客戶提供機構風險管理服務,這是對天睿祥現有保險產品的補充。

天睿祥的目標是成為中國領先的獨立保險經紀人,並進一步發展天睿祥的分銷網絡。為了實現這一目標,天睿祥打算利用中國保險業和保險中介機構的增長潛力,利用其競爭優勢,進行以下戰略:在繼續發展天睿祥的財產業務的同時,進一步擴展到快速發展的人壽保險領域;通過在中國部分城市開設新的分支機構進一步擴大天睿祥的分銷網絡;通過在天睿祥的網站上銷售保險產品進一步擴大天睿祥的分銷渠道;繼續加強與領先保險公司的關係;擴展天睿祥的產品和服務產品以滿足客戶需求。

許多行業參與者在中國從事保險產品的分銷。天睿祥的主要競爭對手包括:

專業保險中介人。根據中國保監會的數據,中國的專業保險中介機構仍處於發展階段,約佔2018年中國總保險費的12%。截至2018年底,中國的保險中介機構數量為2647家,其中67%以上是代表保險公司的保險代理機構,佔18.8%的是保險經紀人,代表購買保險產品的客戶,其餘是保險調整公司。近年來,政府對該行業的監管越來越嚴格,獲得在中國分銷保險產品所需的經營許可證變得越來越困難,這增加了進入該行業的障礙。

保險公司。天睿祥與依靠自己的銷售隊伍分銷產品的保險公司競爭。從歷史上看,大型保險公司既使用內部銷售人員又使用獨家銷售代理商來分銷自己的產品。天睿祥相信天睿祥可以與保險公司有效競爭,因為天睿祥只專注於分銷,並且能夠為客戶提供由多家保險公司承保的更廣泛的保險產品。

其他業務實體。在中國,某些商業實體可能會將保險產品作為輔助業務進行分銷;主要是商業銀行,郵政局,汽車經銷商和醫院。

競爭優勢:

優質的客戶服務;

動態產品;

經驗豐富的管理團隊;

敬業的銷售專業人員;

與保險公司的長期合作關係;

嚴格培訓保險經紀人和持續發展公司業務的堅定承諾。

04 財務數據

作為保險產品的經紀人,天睿祥的收入來自保險公司支付的佣金,通常是被保險人向中國保險公司支付的保費的百分比。

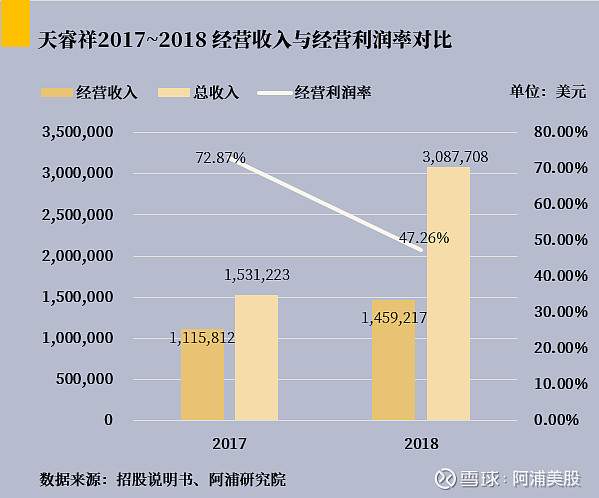

截至2018年10月31日止年度的收入總額為3,087,708美元,較截至2017年10月31日止年度的1,531,223美元增加1,556,485美元或101.6%。這一增加主要歸因於天睿祥在中國業務的增長,天睿祥的銷售專業人員以及天睿祥的營銷活動的增加。天睿祥開展了激進的廣告活動,以吸引二手車經銷商商店中的新被保險人。天睿祥增加了銷售保險產品的銷售專業人員的數量。

截至2018年10月31日止年度,經營收入為1,459,217美元,較截至2017年10月31日止年度的1,115,812美元增加了343,405美元或30.8%。經營利潤率由72.87%下降至47.26%。

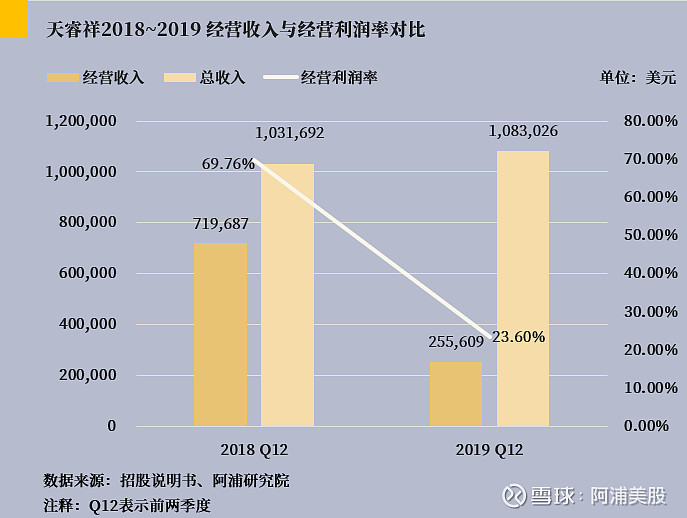

截至2019年4月30日止六個月的收入總額為1,083,026美元,較截至2018年4月30日止六個月的1,011,692美元增加了51,334美元。主要是由於天睿祥在中國的業務增長、銷售專業人員的增加和營銷活動的增加。特別是天睿祥加大了推廣人壽保險的力度,該壽險的佣金高於其他類型的保險。

但值得注意的是,截至2019年4月30日止六個月的經營收入為255,609美元,較截至2018年4月30日止六個月的719,687美元減少了464,078美元或64.5%。由於公司規模擴大導致營業費用的大幅增加,包括銷售和營銷費用,薪酬和相關福利,租金和相關公用事業費用,專業費用以及其他一般和管理費用。經營利潤率由69.76%下降至23.60%。

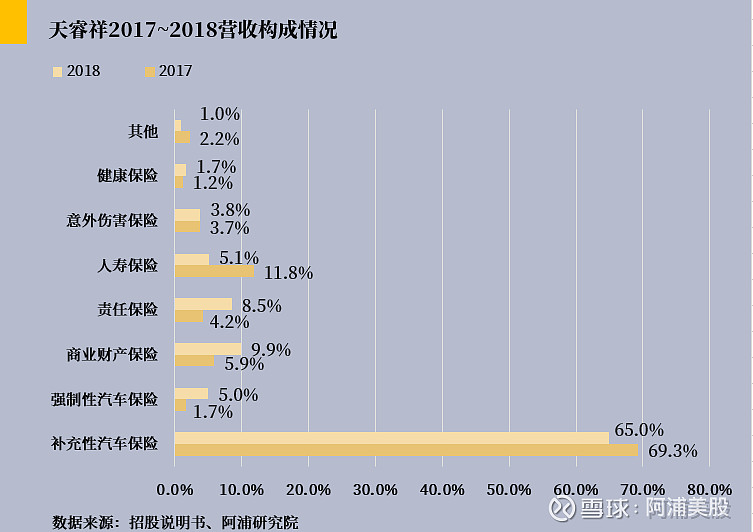

天睿祥的經營收入來自提供保險經紀服務。主要由補充性汽車保險、強制性汽車保險、商業財產保險、責任保險、人壽保險、意外傷害保險、健康保險和其他構成。其中,補充性汽車保險佔比最多,在2017年佔總收入的69.3%;隨後是人壽保險,佔總收入的11.8%。

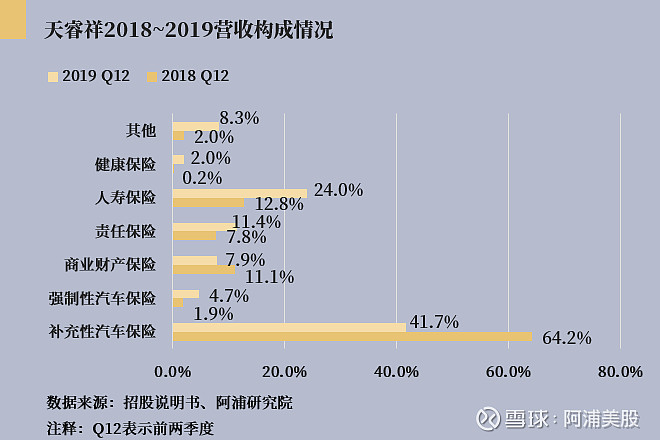

隨著公司經營壯大和不斷發展,收入結構逐漸合理完善。補充性汽車保險由2017年佔比近70%,在2019年下降至41.7%,但仍維持高位,收入來源集中;責任保險、人壽保險、健康保險和其他保險佔比逐漸增多,意外傷害保險業務在2019年剔除。

05 同業競爭

板塊:金融行業

行業:保險經紀人

1) $威達信(MMC)$

威達信集團是一家專業服務公司,為客戶提供風險、戰略和人員方面的建議和解決方案。它通過以下業務部門運作:風險與保險服務和諮詢。風險和保險服務部門包括風險管理活動,以及保險和再保險經紀和服務。諮詢部門包括健康、財富和職業服務及產品、專業管理、經濟和品牌諮詢服務。該公司由Henry W.Marsh和Donald R.McLennan於1871年創立,總部位於紐約。

2) $怡安(AON)$

怡安集團致力於提供一系列的風險、退休和健康解決方案。它通過怡安聯合運營。怡安聯合通過五個主要的產品和服務收入線,為關注風險、退休和健康的客戶提供建議和解決方案:商業風險解決方案、再保險解決方案、退休解決方案、健康解決方案、數據和分析服務。商業風險解決方案包括零售經紀、網絡解決方案和全球風險諮詢。再保險解決方案包括協議再保險、臨時再保險經紀業務和資本市場。退休方案包括核心退休、投資諮詢、人才、獎勵和績效。健康解決方案涉及到健康和福利經紀和醫療保健交換。數據和分析服務由關聯、Aon接口和審查組成。公司成立於1979年,總部設在英國倫敦。

06 IPO基本數據

股票代碼: $天睿祥(TIRX)$

上市時間:2021年1月27日

行業板塊:保險經紀人

IPO發行價格:$4

主承銷商:磊拓金融集團

07 投資分析

雖然天睿祥上市後可以加速其業務擴張規模,提升資金優勢,但其仍有種種不足。從營收結構來看,天睿祥營收波動變化大,經營利潤率逐漸降低,營收結構不合理,收入來源集中於車險;從商業模式來看,天睿祥過分依賴與之合作的保險集團,特別是頭部保險公司,業績充滿不確定性;從行業發展前景來看,中國保險中介業務增長迅速,行業競爭加劇,天睿祥能否順利拓寬新產品,提升營收和專業化服務水平是保持競爭優勢的重中之重。

作者:阿浦美股

沒有留言:

張貼留言