https://www.zhitongcaijing.com/content/detail/431592.html

自去年6月首戰IPO折戟之後,日妝代理商優趣匯又開啟了它的上市之旅。

3月17日,據港交所披露,優趣匯控股有限公司(簡稱“優趣匯”)再次向港交所主板遞交上市申請,中金公司為獨家保薦人。

而隨著優趣彙的上市動作的推進,美妝代理商的格局或將產生一些新的變化。

眾所周知,2019年和2020年以來,美妝代理商界彷彿觸動了上市潮的機關,前赴後繼地在資本市場亮相——壹網壹創於2019年9月登陸深交所,若羽臣、麗人麗妝先後於2020年9月在A股上市,而早早在納斯達克上市的寶尊電商也與去年回港上市成功。此次優趣匯一旦上市成功,意味著,美妝代理商這幾朵金花將正式在資本市場會面了。

看起來,優趣彙的上市之步似乎已經“慢人一步”了,但輸人不輸陣,優趣彙的規模陣勢可一點都不慢。

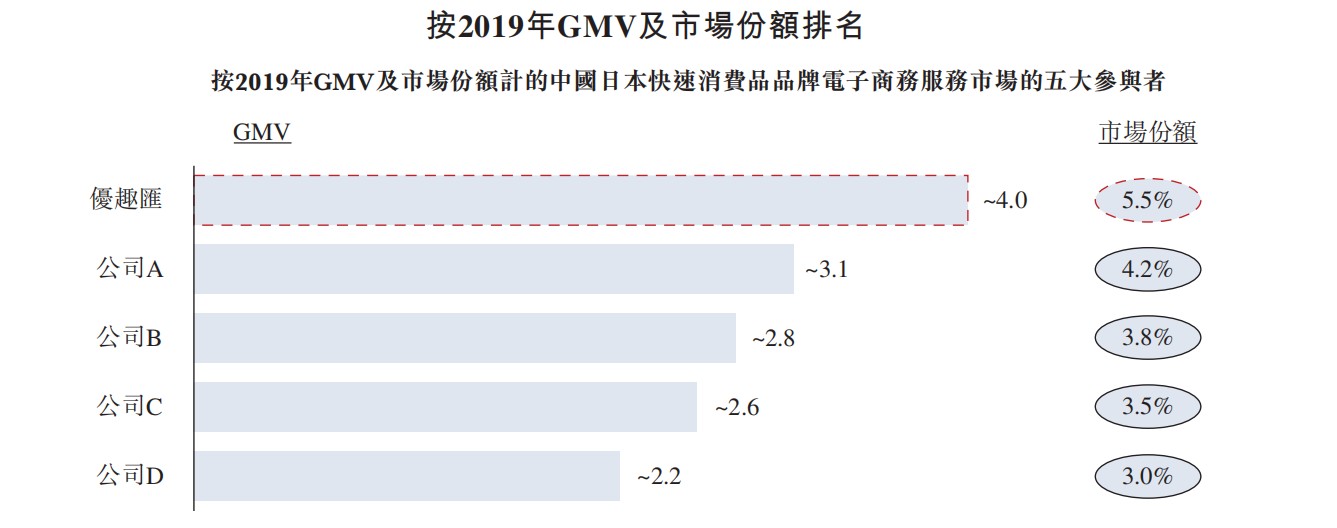

據灼識諮詢報告顯示,以2019年通過電子商務渠道在中國出售的日本品牌快速消費品GMV計算,優趣匯是中國排名第一的品牌電子商務解決方案提供商,市場份額為5.5%。基於此可知,在日妝代理商界,優趣匯還是具有一定的規模優勢的。

那麼,令人好奇的是,隨著優趣彙的上市之旅漸行漸近,它會成為攪動美妝市場的一股不可忽視的力量嗎?

年收逾28億元,“高成長型”選手

據招股書披露,優趣匯成立於2010年,是國內較早成立的美妝代運營公司之一,主要專注於日本品牌快速消費品,包括美妝及個人護理產品等產品範圍。

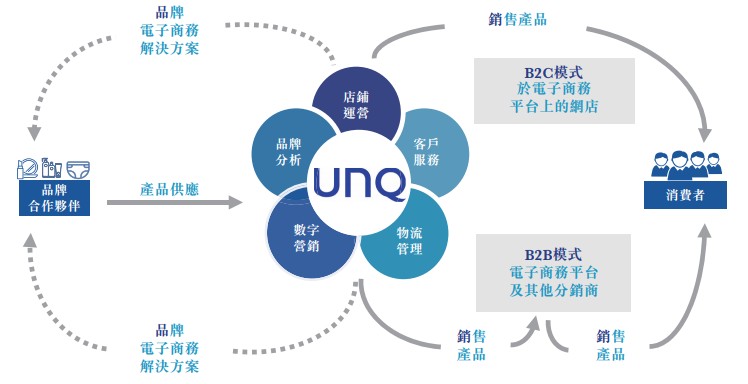

業務模式上,優趣彙的業務大致可分為三類,即B2C、B2B及服務費盈利模式這三種模式。B2C模式是指,優趣匯向選定的品牌合作夥伴購買產品,並通過所經營的網店向客戶出售產品,而B2B模式則是指優趣匯向電子商務平台或其他分銷商出售產品。此外,優趣匯亦向品牌合作夥伴或其他客戶提供解決方案,並收取服務費,即服務費盈利模式。

(數據來源:優趣匯招股書)

近年來,在消費升級這一趨勢推動下,國人對日本製造、日本質造的接受度越來越高,優趣匯所處的行業也得以實現跨越式發展。

據灼識諮詢報告,日本為中國消費者最受歡迎的跨境進口在線零售市場原產國,按2019的GMV計,20.6%的跨境進口產品來自日本(主要為個人護理及美妝產品) 。而15%及10.8%的跨境進口產品乃分別來自於美國及韓國。在跨境進口在線零售市場的前五大原產國中,日本的年增長率亦最高,其2019年的GMV較2018年增長約15%。

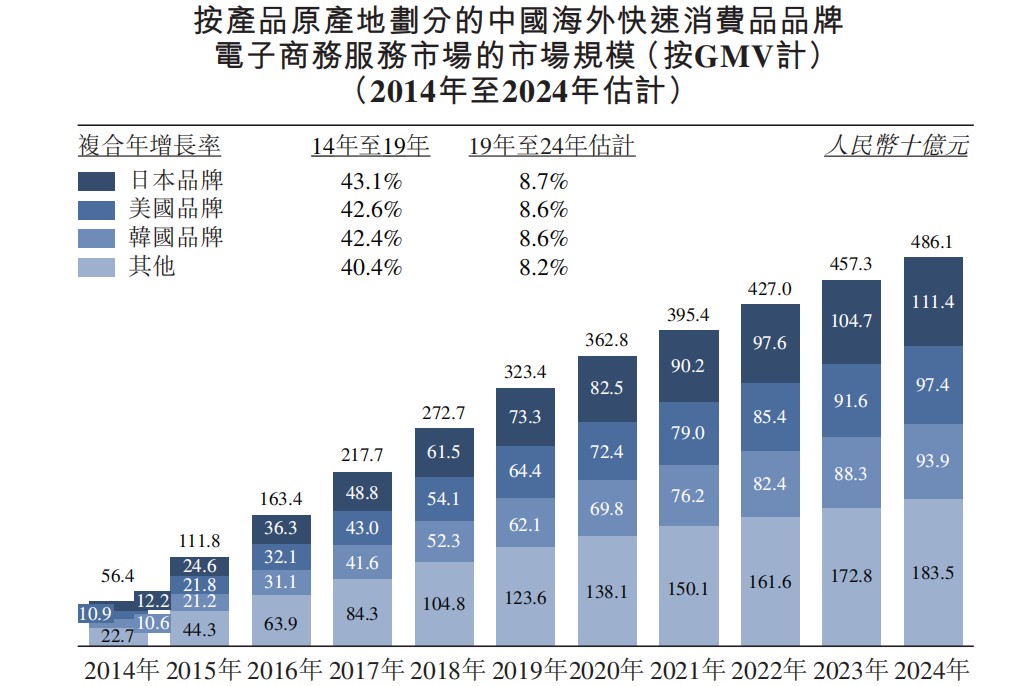

在這個背景下,日本快速消費品品牌已日益成為中國電子商務業務的重要參與者,市場規模也迅速擴大:從2014年的人民幣122億元增至2019年的人民幣733億元,複合年增長率為43.1%,並預計於2020年進一步增長至人民幣825億元,於2024年進一步增長至人民幣1114億元,達到千億級市場規模。

(數據來源:灼識諮詢)

乘行業興盛之風,優趣匯發展起來也很快。

智通財經APP了解到,優趣匯2010年成立後,在業務開展的頭4個月就創下百萬業績;公司成立4年就獲A輪融資,5年時間就達到10億級的體量;發展至今10年間,公司已成長為一家年銷售額有望達到40億元的代運營商。

直至目前,優趣彙為為26個品牌合作夥伴及其65個品牌提供品牌電子商務解決方案,其中57個品牌來自日本。另外,該公司現已獲得日本資生堂FT、皓樂齒、高絲、旭包鮮、尤妮佳旗下媽咪寶貝、蘇菲等知名個護美妝家居品牌的B2C渠道分銷權。

(圖片來源:優趣匯官網)

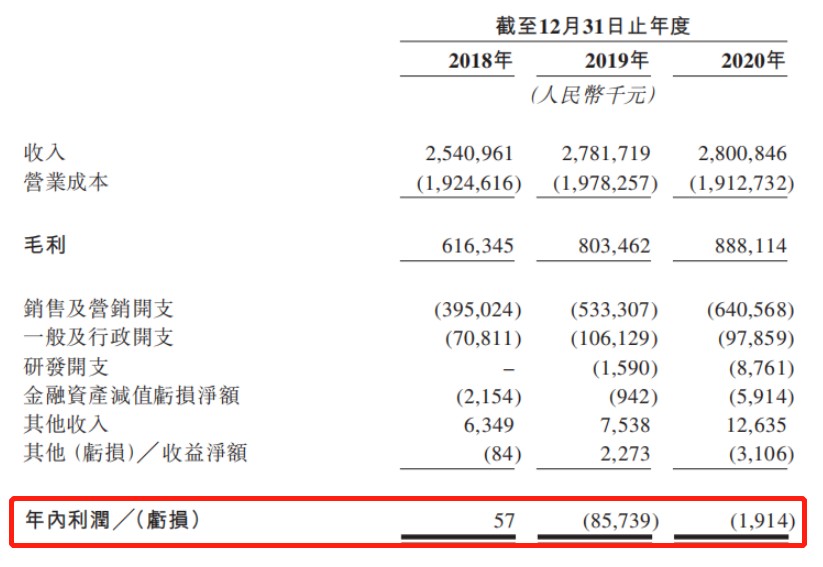

基於上,優趣匯這一家成長型選手的營收規模也逐年攀升——據招股書數據顯示,2018年至2020年,該公司實現營收分別為25.41億元、27.82億元、28億元,整體呈逐年上升的趨勢。

成長迅速,但仍陷於“虧損焦慮”

有意思的是,雖然市場需求不斷擴大,營收規模逐漸增長,但這並不意味著優趣匯一定能賺錢。

據悉,2018年至2020年,優趣匯僅在2018年實現了5.7萬元的微小盈利,而2019年及2020年,該公司的淨虧損分別為8570萬元、190萬元。

(數據來源:優趣匯招股書)

從招股書披露的內容來看,優趣彙的虧損是由兩大原因引起的,具體如下:

一是,優先股公允價值變動的影響。對於虧損的原因,優趣匯控股稱,主要是其報告期內的優先股公允價值變動所得虧損分別為1.01億元、1.91億元、0.89億元,即其股東TCI(大宇宙株式會社)根據此前投資協議所獲得的股份及其所附帶的若干特殊權利的會計處理造成的影響。不過,這一優先股所附帶的所有特殊權利將於2020年12月31日前被終止。

二是,大幅攀升的營銷費用仍是製約其盈利水平提不上去的一大原因。

從招股書中可以清晰看到,近年來,為了應對日益競爭激烈的行業競爭,優趣匯不得不拉高營銷及推廣費用的比例來增加自己的曝光度,而這一措施也導致其銷售投入也大幅增長:2018至2020年,該公司的營銷及行政費用分別為3.95億元、5.33億元、6.41億元,增速遠高於營收增速,進而成為製約公司淨利潤增長的關鍵因素。

除此之外,優趣彙在經營狀況上還面臨著其它的問題。比如說,毛利率不高,低於行業同類公司的毛利率水平。

據招股書數據顯示,2018年至2020年,該公司的毛利率分別為24.3%、28.9%、31.7%。其中,B2C模式業務毛利率則經常維持在40%以上,2020年達到45.6%,而B2B模式業務的毛利率則一直維持在10%上下,2020年該業務板塊毛利率為13.7%。可以看到,雖然B2C模式盈利能力較強,達到B2B模式業務的3倍有餘,但公司綜合毛利率並不高,僅30%出頭。

對比同類公司可發現,優趣匯綜合毛利率不高恐怕是有事實依據的:安信證券研報顯示,2019年,代運營同業公司中寶尊電商總體盈利能力居首位,毛利率高達62 %,若羽臣、麗人麗妝與壹網壹創毛利率分別為34%、36%,43%,居行業中游,而優趣匯2019年的毛利率僅有28.9%,雖然2020年毛利率提升到了30%以上,但仍與行業領頭企業相比差距較為懸殊。

再或者是該公司的現金流似乎也處於比較緊張的水平。早前的招股書還顯示,優趣匯控股曾在2017年、2018年連續兩年經營活動現金流淨額為負值,對應的經營活動現金流淨額分別為-5109萬元,-5593萬元,直至2019年才轉正。

不過,到了2020年,優趣匯控股的經營活動現金流淨額再度轉為負值。據招股書顯示,其2019年、2020年的經營活動現金流淨額分別為3.47億元、-3.68億元。同期,該公司現金及現金等價物為2.52億元。

此外,優趣匯控股的存貨積壓問題也較為嚴重。此前的招股書顯示,優趣匯控股2017年、2018年、2019年的存貨分別為2.85億元、4.12億元與4.0億元,2020年這一數據更是增加至6.59億元。對此,其在招股書中提升風險稱,公司可能因存貨積壓而面臨存貨增加的風險,而長時間的存貨過剩,也可能促使公司主動下調售價導致毛利率下降。

行業分散,“馬太效應”將愈演愈烈?

與耐用消費品相反,快速消費品(FMCG)為銷售快且價格較低的家居用品,而快速消費品又包括美妝產品、個人護理產品、包裝食品及飲料。

近年來,雖然日本快速消費品品牌電子商務服務市場在中國快速擴大,至2019年市場規模已經達到了733億元(按GMV計),但實際上這一行業仍處於“分散且競爭激烈”這一狀態:灼識諮詢報告顯示,2019年中國市場五大服務提供商合共持有的市場份額為20%,而優趣匯雖然以5.5%的份額領先,但與其他服務商的整體差距卻不是很大。

(數據來源:優趣匯招股書)

如果這還不夠深刻的話,再來看一組數據。中泰證券研報披露,參考2019年雙十一,各代運營商披露的戰報顯示,頭部5家公司寶尊/網創/麗人麗妝/若羽臣/百秋分別實現全網100/ 35/20/11/10.5億元GMV,而全網總成交額4104億元、天貓2684億元,足可見市場之分散。

對此,該機構認為,在頭部玩家規模擴大及平台端支持下,代運營行業馬太效應顯著,行業集中度將加速提升。

具體而言,頭部服務商在數據、案例積累下,服務能力滾雪球式提升,此外規模擴大還會帶來供應鏈、渠道、流量等優勢,形成明顯的規模效應。另一方面,平台基於投入產出比的考量,會給予頭部服務商更多資源。雙重利好之下,頭部企業將顯著拉開與同業之間的差距,恆者恆強的馬太效應將愈發明顯。

鑑於此背景,優趣匯似乎也瞄準了這一趨勢,將通過募集資金來聚焦主營業務上的發展,進一步形成一定的規模效應,從而促使自身或有機會受益行業集中度提升。

關於此次擬募集資金的用途,該公司在招股書中表示,公司擬將所募集的資金的約54.4%用於投資社交媒體營銷及廣告、發展自主品牌、豐富品牌組合及加強供應鏈管理,約15.7%將投入豐富健康產品品牌及種類,約13%將用於尋求對技術公司及O2O服務提供商的戰略投資者以與現有業務產生協同效應,擴大消費者基礎。此外,剩餘資金將用於加強技術系統和數據分析能力及用於營運資金的補充。

顯然,這一次再闖港交所,優趣匯是帶著“發展壯大”的任務而來的,而其能不能扭轉盈利狀況不佳的問題,且成為改變行業格局的一員,我們還是拭目以待的吧。

沒有留言:

張貼留言