巴菲特最新持倉曝光!持股1.68萬億暴賺44%,重倉蘋果獲利1倍,買超市股賣銀行股!

https://xueqiu.com/1184824257/141314851

2020年2月14日,在美國證券交易委員會(SEC)網站上,“股神”巴菲特掌舵的伯克希爾-哈撒韋公司發布了最新13F申報表,公佈公司截至2019年底的持倉情況。

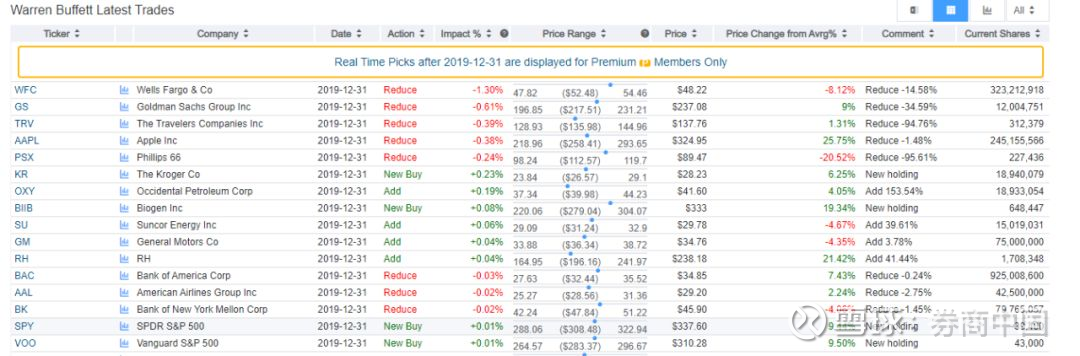

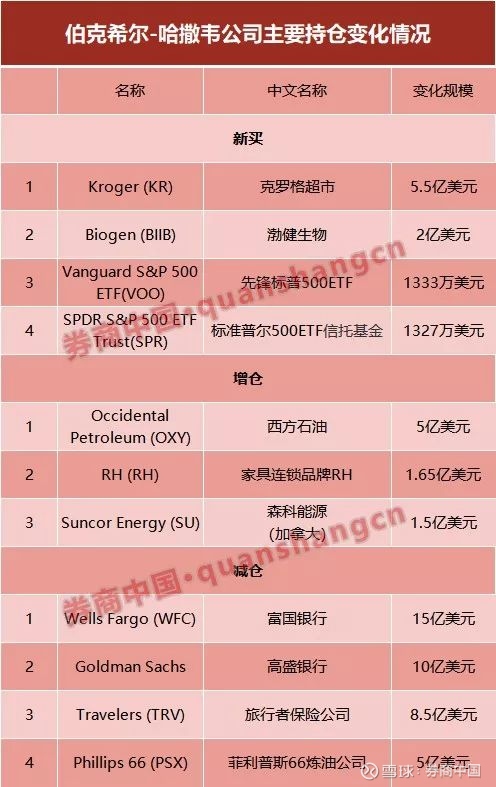

文件顯示,伯克希爾公司出現了兩個新買入的股票,一個是美國大型連鎖超市——克羅格超市(Kroger),另外一個是全球生物科技行業巨擘——渤健生物(Biogen)。但是,從規模來看,新買入的這兩個公司的股份都不大。

同時,伯克希爾公司大大削減了在富國銀行和高盛的持股。自2019年6月30日以來,伯克希爾已出售了超過8600萬股富國銀行股份,佔21%。自6月30日以來,伯克希爾已出售了超過8600萬股富國銀行股份,佔21%。而對於高盛集團持股比例縮水35%,至1200萬股,價值28億美元。在伯克希爾四季報中,再度小規模減持蘋果。數據顯示,伯克希爾減持近1.5%的蘋果股份,規模為368.3萬股,2019年年底持股數量約2.45億股,市值約720億美元。

過去一年,伯克希爾的股價表現僅僅上漲了12%,遠遜於大盤標準普爾500指數的23%漲幅。但是,如果將伯克希爾的現金儲備等拋開不算,單純計算伯克希爾2400億美元(約合1.68萬億人民幣)的股票投資組合來看,收益率高達44%。

兩個新買股票引發市場高度關注

根據2月14日美國證券交易委員會(SEC)網站公佈的報告,巴菲特的伯克希爾公司出現了兩個新買入的股票,一個是美國大型連鎖超市——克羅格超市(Kroger),另外一個是全球生物科技行業巨擘——渤健生物(Biogen)。不過,從規模來看,新買入的這兩個公司的股份不大。

在連鎖超市克羅格超市(Kroger)公司中,伯克希爾披露了1894萬股股份,約合5.5億美元。克羅格超市(Kroger)是繼沃爾瑪、家得寶之後的美國第三大零售集團。目前,克羅格超市(Kroger)已投入巨資,擴大在線業務,升級門店,提高送貨質量,與沃爾瑪超市(Walmart)和亞馬遜(Amazon)積極競爭。

在消息公佈之後,克羅格超市(Kroger)股價一度飆升4.92%,但是隨後回落,報價在28.23美元。此前,沃爾瑪超市長期是巴菲特的重點持倉股票,但是在2018年伯克希爾退出了沃爾瑪超市。此外,好市多(Costco)也是巴菲特和芒格兩人最愛的股票。

渤健生物(Biogen)是美國一家知名的藍籌生物科技股,位列美國前十大生物科技公司之一。在生化基因公司渤健生物(Biogen),伯克希爾披露了64.8萬股股份,約1.92億美元。消息公佈之後,Biogen股價一度上漲1.77%。從去年四季度至今,公司股價已經累計上漲了20%。而今年以來,Biogen股價也累計上漲了12.2%,超過標普500指數的4.6%漲幅。

伯克希爾還披露了兩隻新持有的交易所交易基金(ETF),即Vanguard S&P 500 ETF(VOO)和SPDR S&P 500 ETF Trust(SPY)。

此外,巴菲特還逆勢下注,看好能源股,加大了對西方石油公司(OccidentalPetroleum Corp.)的押注,使投資達到7.8億美元。伯克希爾還持有這家石油生產商的優先股,這是巴菲特為幫助西方石油公司收購阿納達科石油公司(Anadarko Petroleum Corp.)而獲得的。巴菲特在去年四季度,分別加倉西方石油和加拿大知名能源公司森科能源1146.6萬股和426.1萬股,2019年期末市值分別近7.8億美元和5億美元。

縮減銀行股,大幅減少富國銀行和高盛持股

文件顯示,伯克希爾公司削減了在富國銀行和高盛持股。自6月30日以來,伯克希爾已出售了超過8600萬股富國銀行股份,佔21%。目前,伯克希爾持有3.23億股富國銀行股份,仍是伯克希爾公司股票投資組合的第五大控股公司。伯克希爾的富國銀行(Wells Fargo)股票在去年四季度下跌15%,落後於其持有的美國銀行和美國運通公司的股份。

伯克希爾公司對於高盛集團持股比例縮水35%,至1200萬股,價值28億美元。這些股權起源於巴菲特在2008年金融危機期間對高盛優先股的收購。

過去,巴菲特一直積極避免持有超過10%的銀行股,甚至拋售了大量富國銀行的股票以保持在這一門檻之下。由於伯克希爾·哈撒韋增加了投資,加上美國銀行大舉回購股票,伯克希爾·哈撒韋在2019年二季度持有美國銀行10.4%的流通股,越過了紅線,受到美國證監會SEC的問詢。

從這次四季度季報數據來看,伯克希爾公司均對銀行股有所減持。在美國銀行(BankofAmerica Corp)上,持股縮水0.24%,變化不大,維持在9.25億股。此外,紐約梅隆銀行,持股縮水1.45%,為7976萬股。

此外,伯克希爾大規模削減了在旅行者集團(Travelers Group)上的頭寸。旅行者集團是全球規模最大的全能金融集團公司之一,是世界上最大的保險公司之一。伯克希爾賣出了旅行者(Travelers) 頭寸的94%,將旅行者的持股從600萬股,削減到31.23萬股。

再度小幅減持蘋果,持倉獲利已接近一倍

在伯克希爾四季報中,蘋果公司再度被減持。伯克希爾減持近1.5%的蘋果股份,規模為368.3萬股,2019年年底持股數量約2.45億股,市值約720億美元;目前蘋果占伯克希爾總持倉的29.74%,仍為第一大重倉股。據測算,伯克希爾持有的蘋果股票獲利已接近一倍。

巴菲特2018年在接受外媒採訪時曾表示,“蘋果使其產品不可或缺。我們購買蘋果股票就是為了一直持有,雖然現在已經收購了大約5%的蘋果股票,但可以的話我甚至希望能夠將蘋果的股票100%全部買下來。我很喜歡蘋果的業績表現,也很喜歡他們管理層的思維方式。”

回顧巴菲特整個建倉蘋果的歷史,也頗有看頭。2016年,巴菲特掌管的伯克希爾-哈撒韋公司的一位投資經理開始建倉蘋果股票,買入約1000萬股。在得到巴菲特批准後,該公司大舉建倉蘋果,此時蘋果股價在100美元附近。

數據顯示,從2016年1月1日至1月31日,伯克希爾-哈撒韋增持了近7600萬股蘋果股票。此後蘋果股票在2016年上漲了10.47美元,漲幅為9.9%。隨後,伯克希爾繼續加大買入規模,在2017年12月31日,該公司已持有1.653億股蘋果股票。這一年,蘋果公司股價上漲了55.8美元,漲幅52%。

到了2018年,機會來了,這一年蘋果股價下跌8美元,跌幅5%。伯克希爾在加大購買力度,2018年第一季度,伯克希爾·哈撒韋公司買入了約7500萬股蘋果股票。而到2018年第二季度,已持有約2.52億股蘋果股票。半年時間增持了近1億股,佔伯克希爾總投資組合的23.84%。在2018年三季度,伯克希爾增持蘋果股份0.2%,約1億美元,也是最小的增持力度了。至此,伯克希爾持有2.52億股蘋果股票。

接下來,2019年也是蘋果股價的大年,蘋果股價飆升了87%,創下10年最佳表現。但是,伯克希爾從2018年第四季度開始陸續小規模減倉了,2018年四季度,伯克希爾減持了1.1%,約290萬股蘋果。2019年1月份蘋果股價“吃了個跌停板”,也引發了猜測。所以,2019年一季度,伯克希爾的蘋果持倉,沒有變化。2019年二季度,持倉也沒有變化。

到了2019年第三季度,伯克希爾減持了0.3%,減持規模為75萬股,剩餘持股數量約2.48億股。到了2019年第四季度,伯克希爾減持近1.5%的蘋果股份,規模為368.3萬股,2019年年底持股數量約2.45億股。統計來看,到目前為止,伯克希爾已經累計減持了733萬股,相對於2.45億股規模來說,仍然比重較小。

接下來,伯克希爾對蘋果的持倉變化,將繼續引發市場的高度關注,市場正在拭目以待。

卡夫亨氏評級遭降至垃圾級,巴菲特兩天虧了10億美元

在伯克希爾四季報公佈的前一天,卡夫亨氏(KHC)也公佈了2019財年第四季度及全年業績報告。數據顯示,卡夫亨氏第四季度營業收入為65.36億美元,同比下滑5.1%不及市場預期;歸屬於普通股股東的淨利潤為1.82億美元,同比扭虧為盈。伴隨著季報數據出爐,卡夫亨氏(Kraft Heinz)股價在周四周五兩天內暴跌11%。

2月14日,惠譽週五將卡夫亨氏的信用評級從BB+降至BBB-“垃圾級”。惠譽指出,該公司負債累累,利潤不斷下降,而且前景不佳。這也是巴菲特歷史上罕見的持倉股份被降低至垃圾級,引發媒體關注。

目前,卡夫亨氏的市值為328億美元,與2017年2月的峰值相比下跌了近80%。2013年,伯克希爾與巴西私募公司3G Capital聯手收購了亨氏(HJ Heinz Company)。2015年,兩家公司又聯合收購了卡夫(Kraft Foods),然後將其與亨氏合併。該筆交易對卡夫的估值達到626億美元。

前前後後,伯克希爾在卡夫亨氏上投資了近100億美元。合併後的卡夫亨氏在納斯達克上市時,其估值達到890億美元。根據伯克希爾Q3持倉報告顯示,巴菲特持有卡夫亨氏3.25億股,擁有該食品巨頭約27%的股份。伯克希爾持股價值在兩個交易日內蒸發近10億美元(約合70億人民幣),跌至87億美元。

巴菲特在去年伯克希爾股東大會上稱:“我們試圖以合理的價格收購優秀企業,但在卡夫亨氏的'卡夫'部分卻犯了一個錯誤。我們付了太多錢。”

股票投資組合年化收益達到44%,伯克希爾股價被大大低估

根據伯克希爾的2019年四季報顯示,伯克希爾在美股的投資總計2420.5億美元,較前一季度的2147億美元上升了273億美元。伯克希爾的股票組合由由52隻股票組成。近一半的投資組合投資於金融服務類股,佔43.32%,而科技股佔31%,消費者防禦空間佔14.26%。

值得注意的是,伯克希爾前10隻股票倉位已經占到持股規模的70%以上,而前5隻股票占到持股規模的57.3%,而前兩隻股票——蘋果和美國銀行兩大持股比重達到了43.2%。

通過計算來看,在截至2020年2月7日為止的一年裡,伯克希爾·哈撒韋投資組合中10個最大的普通股投資一年的加權回報率為44%。這幾乎是同期標準普爾500指數上漲23%的兩倍。

問題來了,為什麼伯克希爾的股價表現在過去一年僅僅上漲了12%,遠遠低於大盤表現呢?這是因為伯克希爾的2400億美元投資組合約佔其5500億美元市值的不足一半,伯克希爾優秀的投資組合超額收益被其他現金收益部分抵消了。當然,這也充分錶明伯克希爾被大大低估了。目前,伯克希爾的現金儲備仍然維持在2019年第三季度的1282億美元,並沒有顯著減少。

作者:券商中國

連結:https://xueqiu.com/1184824257/141314851

來源:雪球

著作權歸作者所有。商業轉載請聯繫作者獲得授權,非商業轉載請注明出處。

沒有留言:

張貼留言