微觀騰訊:從組織行為學看社交帝國到底值多少錢

導語:關於騰訊,“拆骨扒皮”。

這篇文章從組織行為學的角度為基點,聊聊騰訊控股(HK:00700)的價值。

01

何為組織行為學?

組織行為學關注的是“人推動的組織行動對結果的影響”,我舉個例子,比如2018年3月國家醫保局成立:

人。看一把手的履歷,財/*政來的;

組織行動。包括但不限於“制定藥品、醫用耗材價格和醫療服務項目、設施收費等政策”,可在官網查機構職能;

結果。對藥企最主要的影響是產品ASP下降(參見“靈魂砍價”那個視頻),股價狂跌,2018年5月-2019年1月醫藥指數從2037跌到1214點。

都說投企業就是投人,這個“人”呢,在創業之初,組織成立之初,當然主要是看創始人,看他的能力與動機。

但在企業逐漸變大之後,不僅要關注創始人,還需要關注整個領導班子。對後者的關注,視企業文化的強度與基本的執行力定論,可以舉個很微觀很微觀的例子,阿里和騰訊員工入職都要給自己取個別名,為了減少上下級之間溝通障礙。阿里的武俠名上下貫徹的挺好,騰訊的英文名基本隻流行於總辦級別。

騰訊領導班子存在的問題是缺技術!大家先別忙著拍磚,我說的不是公司缺技術,而是領導班子缺技術,這兩者的差異很大,簡單來說是“技術缺少組織權利”,請往下看。

02

騰訊的組織行為學?

企鵝帝國的總辦有14位成員,包括:

CEO-馬化騰,總裁劉熾平、COO-任宇昕、CSO-James Mitchell、CIO-許晨曄、CXO-網大為;

高級執行副總裁劉勝義、湯道生、張小龍、盧山;

高級副總裁馬曉軼、郭凱天、羅碩瀚、奚丹。

注意到沒,第一排各種“XXO”,就是沒有CTO(首席技術官)。CTO或者說技術對互聯網公司有多重要,勿需多言。

看看隔壁動物園CTO權利有多大,上一屆張建峰(行癲)的title包括——集團合夥人、集團CTO、技術委員會主席、達摩院院長、阿里雲事業群總裁;2019年12月一系列組織調整之後,集團CTO位子交給程立(魯肅),張建峰其它title不變,向程立匯報的主要是新零售技術事業群總裁吳澤明(範禹)和阿里搜索及廣告技術事業部負責人周靖人(靖人)。

騰訊呢,2013年聯席CTO熊明華(從微軟挖過來的,曾創建MSN中國開發中心)離職,2014年CTO張志東(騰訊聯合創始人)退休。然後CTO位子一空就是6年。

套用上面我們說的組織行為學——“人推動的組織行動對結果的影響”:

人。騰訊沒有CTO,總辦沒有技術領域的大咖級代言人;

組織行動。各業務各BG,沒有技術的統籌安排和頂層設計;

結果。直接的影響是騰訊雲的安全事故,“雲硬盤三副本備份”都快成梗了,2018年丟了前沿數控的數據,2020年丟了微盟的數據(隔壁阿里雲雖然也出故障,但多是宕機)。間接影響是開源協同的技術中台搭建緩慢,BG各自為戰,靠微信和QQ的流量分發自上而下懟業務,相互之間的協同有限(PS:內部開源協同做得好的,全部打通的,要數海那邊的巨頭,Instagram之於FB,YouTube之於Google。賬號系統,數據,AI算法的融匯,帶來收購業務主營的廣告突飛猛進,APRU秒殺騰訊幾條街)。

組織行為學的結果,決定了我個人對騰訊估值時的兩點原則(來來來,不喜就噴):

(1)對騰訊的估值採用SOTP(Sum of the Part,即分部加總法),它的業務格局是縱向的“微信和QQ向其他應用分發流量,橫向協同有限”。(2)業務邊界與其他大廠碰撞時,遇到對方中台做的好的(代表是阿里)和“推薦”模式起家的(代表是字節跳動),都低看騰訊的業務單元一分。

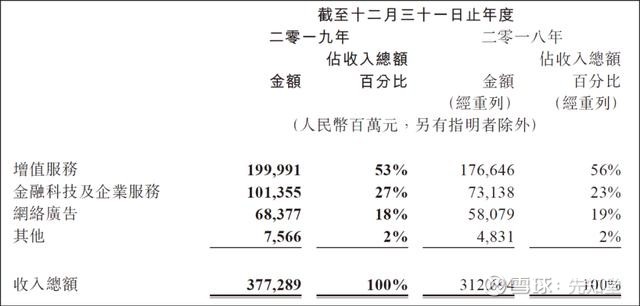

下面騰訊將騰訊的四大收入分部拆解為:網絡遊戲,社交網絡,網絡廣告,金融科技和企業服務,其他五部分,再加上投資部分的聯營合營公司,分部估值。

03

網絡遊戲值多少錢?

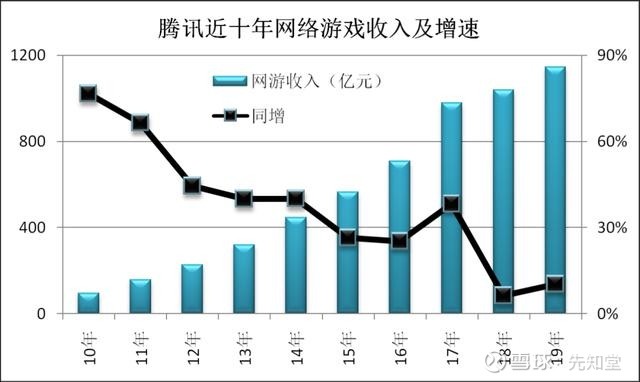

即使騰訊2018年-2019年的網絡遊戲業務表現糟糕,分別錄得6.2%和10.3%的增長,跟前些年增速沒法比。

但我還是看好未來三年(2020-2022年)的網絡遊戲板塊,理由:

(1)隨著《地下城與勇士》等下滑的端遊轉手游,將填補經典端遊下滑的影響。(2)卡了一年多的遊戲版號終於在2019年中恢復審批,將有更多遊戲拉動收入;(3)2019年5月“借殼”的吃雞遊戲《和平精英》將開始貢獻整年的收入;(4)《PUBG Mobile》為代表的遊戲海外發力,4Q19海外遊戲收入同增超1倍,佔網游總收入的23%,國際增長空間徹底打開,旗下Supercell,Epic Games等一流工作室將提供堅實支撐;(5)5G雲遊戲時代,具備雲計算IaaS基礎設施的騰訊,大概率會延續優勢。

未來3年,騰訊的網絡遊戲應該能達到25%收入增長,按35%淨利潤率,30P/E,1.098的匯率(下同),遊戲這塊值3.01萬億港幣。遊戲,騰訊最銳利的刀。

04

社交網絡值多少錢?

騰訊的四大收入分部之一的“增值服務”,由網絡遊戲和社交網絡構成,後者收入同增17%至853億元,主要靠直播服務及視頻流媒體訂購等數字內容服務的收入,比較大頭業務有:

(1)騰訊音樂。音樂流媒體業務MAU6.44億,MPU0.399億,全年收入71.5億元;社交業務(酷我直播、酷狗直播和全民K歌)MAU2.22億,MPU0.124億,全年收入182.8億元。騰訊音樂2019年總收入同增34%至254.3億元。

(2)“非網絡”遊戲業務。區別於上面的網絡遊戲業務,很多朋友都會困惑騰訊業務分部的混亂,比如“手游+端遊”收入>網絡遊戲的收入(你去看看近幾年的年報),原因是前者有一部分是非網絡遊戲,2017-2019年其收入分別為200億、244億(同增22%)、264億(同增8%)。騰訊WeGame裡的單機遊戲應該是主要的一塊。這個類型的遊戲,我認為看點不大,沒有多人一起玩的社交屬性就沒有經營槓桿,未來三年10%左右增速。

(3)騰訊視頻。1.06億訂閱用戶,數量與愛奇藝相當,兩者年費也一樣都是178元,所以騰訊會員訂閱收入就按愛奇藝(2019年同增36%至144億元)的算。長視頻的拉新主要靠自製優質內容(主要是電視劇、動漫和綜藝等),由於騰訊有閱文這個IP發動機,所以比愛奇藝高看一分。即使如此,“愛騰”的用戶環比已跌至個位數,未來驅動是ARPU,我認為未來三年會員收入增速不會超過25%。

(4)閱文集團。2019年在線業務(付費訂閱、打賞等)收入37.1億元,未來三年應該能保持10%左右增長。它的邏輯從在線閱讀變為IP全鏈管理,訂閱等增值服務不會為整個數字訂閱帶來很大的拉動。

(5)QQ系列的增值服務。QQ會員、QQ空間、QQ秀等PC時代延續而來的增值服務。2016年開始,年報裡就不提這一塊了,應該是貢獻不了什麼收入,但還佔十幾個pct的收入。

未來三年,社交網絡的總體情況大概是增速25%的騰訊音樂和騰訊視頻(接近社交網絡板塊50%收入),帶動其他10%以下收入增速的業務,增速收入增速在15%左右,按4倍PS(假設最終淨利潤率20%,P/E20),社交網絡這塊值0.57萬億港幣。社交網絡,快車拉慢車。

05

網絡廣告值多少錢?

騰訊年報裡,對網絡廣告回顧與展望的一段話,非常逗樂,說:“我們年初將微信朋友圈人均單日最高廣告曝光量,由兩條增加到三條,並在年底成功測試第四條”。好像是在說,“年初鼓起勇氣看了女神一眼,並在年底成功的和她說了一句'李雪琴,你吃飯了麼'”。

好了,不扯淡。

廣告業務的模型,借用朱時雨老師的兩個公式:

(1)Ad revenue =DAU*人均PV*廣告展現率*CPM。對於騰訊的展示廣告來說,DAU肯定是到頂了的,而人均PV大多數情況下是穩態指標,廣告展現率基本100%(能賣廣告位置全部放上廣告),展示類廣告的CPM很難漲價,看宏觀和廣告主承受能力。一條條的捋過來,騰訊展示廣告未來不會有太大長進(媒體廣告2019年同比下降15%)。

(2)Ad revenue = DAU*人均feed*Ad load*CPM。社交及其他形式的廣告,DAU也是到頭了。CPM要提升,前提是用戶畫像精準度要提高,沒打通整個公司開源協同的技術中台之前,沒有CTO上來之前,從組織行為學層面不看好。講究“科技向善”的騰訊也乾不出竊聽用戶聲音來提高精準度的事兒,哈哈,知道說的是誰嗎?單靠提升朋友圈廣告條數,即提升adload,顯然不是個事,這對用戶的侵入傷害比較大。

社交及其他形式廣告的唯一變數是多了個增長引擎(這個可以持續變多),小程序帶來增量,2019年小程序交易額8000億。但小程序的問題也很突出,就是變現能力太差了,假如社交廣告33%的增長率中來有10%自小程序,那麼小程序的貨幣化率就是6‰。什麼,你說微視也是變量,這麼說吧,騰訊能把微視做起來我倒立碼字給這個團隊道歉。

騰訊的網絡廣告業務,生活在QQ和微信兩座皇宮裡,資源用之不竭,只要不斷的鼓搗出產品(任何產品幾乎都能百搭11億流量分發做廣告變現),就能維持收入和利潤的增長,但它的效率不會太高(騰訊網絡廣告的年度ARPU為59元,對標物FB同期ARPU為195元),不會出現字節跳動這種劃時代的500億到1500億量級的收入增長。因為一個是門戶網站過來的,一個是全新的信息流;一個是生在皇宮裡的皇子(太子是遊戲),一個是揭竿而起的新王。兩者沒法比。

假設未來三年,騰訊網絡廣告收入保持20%增長,利潤率15%,20P/E,網絡廣告這塊值0.39萬億港幣。網絡廣告,不痛不癢。

06

金融科技和企業服務值多少錢?

大致拆分一下收入1014億元的金融科技和企業服務:

騰訊雲。2018年收入同增100%至91億元,2019年收入同增87%至170億元。雖然騰訊雲丟過兩次數據,但是可見的未來兩三年,它還是會有很不錯的增速,假如以略低於阿里雲的增速(說阿里雲比騰訊雲強,誰贊成,誰反對),從87%逐漸下降到35%,2020年收入593.2億元,按7倍PS估值,市值0.46萬億港元。

理財通。用戶翻倍到2億,資金保有量增長50%到9000億元,按0.35%貨幣化率倒推收入為31.5億元。未來三年AUM做到2.5萬億,收入88億,淨利潤率50%,估值0.19萬億港元。

微粒貸。2018年微眾銀行的貸款及墊款餘額1165億元,本次騰訊年報說貸款餘額迅速增長,我們就算它增長60%到1864億元,按0.5%的費率就是(佣金往往可以達到1%-2%,這裡給算個折扣)9.3億元收入。未來三年貸款餘額做到0.5萬億,收入25億,淨利潤率50%,估值0.055萬億港元。

商業支付。1014億的分部收入,減掉上述3部分,大概就是商業支付的收入了,803.2億元。騰訊年報裡說,4Q19每日平均10億筆,一年就是3650億筆,引用國金證券去年預測的每筆100元客單價,年GMV就是36.5萬億。商業支付收入/GMV=0.22%的貨幣化率,差不多是代理機構的費率(直連0.3%-0.6%,代理0.17%-0.2%),應該不會差的離譜。未來三年算年化20%增長,GMV63.1萬億元,貨幣化率提升到0.25%,收入達到1578億元,按25%淨利潤率,估值在0.79萬億港元。

以上,各項合計1.49萬億港元。騰訊市值重要的推動力。

07

其他業務值多少錢?

其他業務分部包括投資、為第三方製作發行電影及電視節目,內容授權、商品銷售及若干其他活動。

2019年其它業務收入75.66億元,同比增長57%。這塊雜七雜八業務拼湊的分部,毛利率極低,僅7.7%。未來三年收入每年按增長30%,淨利潤假設能達到3%,估值0.016萬億。其他業務,無關大局。

08

投資業務值多少錢?

投資板塊值多少錢?前幾天群裡還有一番爭論,意思你看看前兩年一位資深投資者寫的研究,已經把這塊的價值蓋棺定論。那位資深投資者的原文是:

“現有經營資產賬面價值938億元,在QQ和微信的土壤裡,能給股東帶來約700億利潤(PS:3Q17時的文章),另外2377億投資資產,其利潤創造力可能不低於現有年產700億淨利潤的經營資產,只是尚不知道它們什麼時候能在利潤表上體現出來。若這個瞎猜大體靠譜,哪怕盈利能力可以抵現有資產的1/3或2/1,近3.1萬億市值的騰訊,似乎也就不算貴了”。

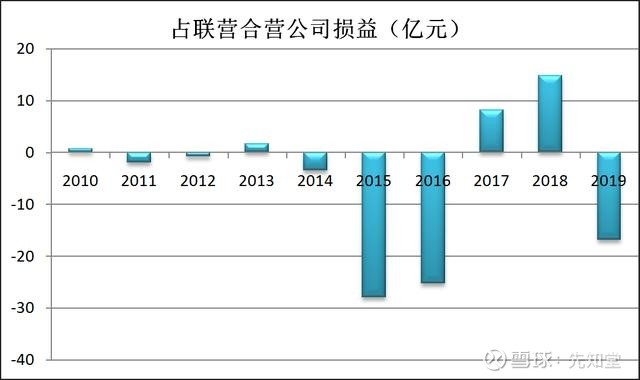

投資的幾千億資產(2019年聯營投資2136億元,以公允價值計入損益或全面收益的金融資產2105億元)似乎盈利能力有無窮的想像力。其實不然,騰訊投資的那些互聯網公司,很有價值,但不能以盈利論(大多數公司還是以提升收入為主,整體虧損,或擴張邊界侵蝕現金流業務帶來的利潤),看看頭部公司的盈利能力:

美團算是比較能掙錢了,團購到店90%毛利率的現金牛,整體GMV變現率14.1%,但調整後利潤率只有7.1%,淨資產收益率為8.5%(按最新盈利×4個季度/900億淨資產)。

京東利潤率微薄2%左右,資產重的可怕,都懶得算資產收益率。

滴滴呢,網約車的單一生態,看起來很難賺錢。

拼多多盈利前景不錯,是那種“可以賺錢但沒必要”的公司,所以現在還虧損。

互聯網公司的變現能力分佈非常不均勻,賺錢的集中在幾個大賽道——電商、遊戲、精確的信息分發、企業服務、本地生活、OTA——的頭部公司。頭部公司尚且如此,腰部和尾部公司談利潤就更難了。而且按騰訊1/3或1/2盈利能力來算,比較粗線條隨意,不太科學。下圖是近十年佔聯營合營公司的損益。

對於投資資產,我主張按公允價值計量,未來三年每年15%的增值,分發流量對所投資公司的驅動應該能做到這一點(別老想著孫正義號稱40%的年化投資收益,孫正義效應的大力出奇蹟+“自接自盤”的結果是四處暴雷,現在又要變賣幾百億美元的頭部資產補充資金)。

聯營公司資產2136.1億元,其中上市企業1413.5億元,非上市企業722.6億元。上市部分的公允價值為3346.9億元,大概是原值的2.4倍,非上市公司我也按這個倍數估,就是1711億元。公允價值總計5058億元,未來三年每年公允價值增加15%,就是0.84萬億港元。

以公允價值計入損益或全面收益的金融資產2105億元,未來三年每年公允價值增加15%,就是0.35萬億港元。

投資板塊未來三年的價值是1.2萬億港元。

09

寫在最後

加總上述所有單元,我瞎估的三年後的市值是6.68萬億港元。

但是,因為投資板塊並不貢獻利潤,我會選擇性的無視它。預期的市值應該是5.48萬億港幣。沒辦法,市場看P/E、P/S或者現金流倍數,投資板塊都不能作出太大貢獻。

當前騰訊市值3.63萬億港元,三年後如果達到5.48萬億港元市值,對應的年化ROI就是14.7%。這個價位我是不會買的,跌到300港元以下考慮考慮。

本文全劇終。

作者:先知堂

沒有留言:

張貼留言