國內研究機構多空對決並不奇怪,但在具體某一個股上如此分歧嚴重頗為罕見。

“拼多多是中國互聯網歷史上最大的泡沫。”3月11日,國盛證券研究所研報如此直白地認為。這份署名吳凡的分析師稱,維持前次對拼多多的“減持”評級,目標價維持13.80 美元/ADS,較當前股價有62.2%下行空間。

更多的分析師則從拼多多的年化GMV、活躍用戶數、人均消費額來判斷,則看好拼多多的主流化、全用戶覆蓋進展,直言“沒有什麼力量能阻止拼多多繼續前進了” 。

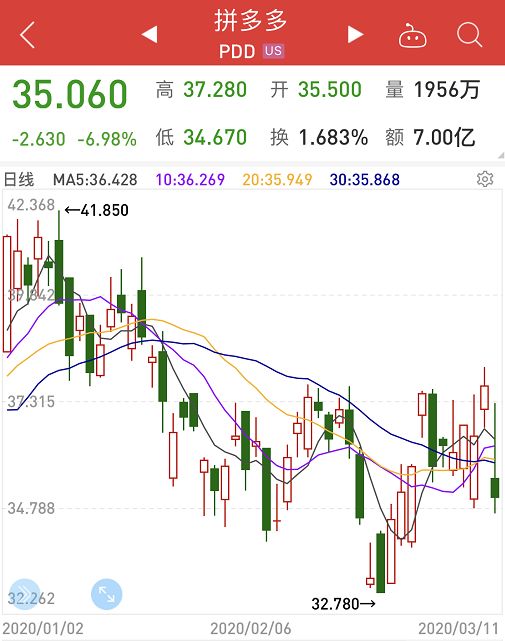

券商中國記者聯繫拼多多方面人士,對方稱注意到了“看空”研報,對此“不予回應”。截至收盤,拼多多最新股價為35.06美元、較開盤跌6.98%,受連日市場環境影響,中概股普跌。

“歷史級的泡沫”,拼多多股價存62%暴跌空間?

《歷史級的泡沫,縮量方可求變》——3月11日晚間,拼多多2019年第四季度財報發布前夕,國盛證券研究所推出該份研報,開篇第一句話即是, “我們認為,拼多多當前是中國互聯網歷史上最大的泡沫。”並判斷,拼多多目標股價較當前股價有62.2%下行空間。

國盛證券研究所並非第一次發布看空拼多多的研報。2019年11月,同樣是該分析團隊,發布名為《拼多多:或火不過三年》的看空研報。不過,此次這篇標題用詞更加吸引眼球,也更堅定看空的“減持”立場。

國盛證券3月11日晚間的研報,分析師吳凡核心觀點是,在過於高昂的全鏈路(商品從渠道流通到消費者手中)成本下,當前拼多多平台商品的毛利難以匹配成本,看不到盈利曙光。

據分析師在研報裡計算,拼多多的商品流通全鏈路的成本為23.8%,阿里為12.8%,京東為15.2%,拼多多要高出10%左右,甚至接近或略高於20% -25%的線下零售。

那麼國盛證券的分析師提出上述數據,是怎麼做測算的呢?在研報中,該分析師用拼多多各品類商品佔銷售額GMV 的權重×此類商品通常的毛利率=拼多多全平台商品毛利率,計算結果為24.9%。同時,分析師通過統計的拼多多累計銷量前10 商品的列表,如紙巾、雨傘、運動鞋等,認為銷售單價非常低、毛利空間有限,得出24.9%毛利率“是非常樂觀的預估了。”

對於成本率,該報告進一步提出,“拼多多上市近兩年,規模大幅擴張,其全鏈路成本都未有下降”,認為拼多多兩年時間始終在23%至26%浮動,成本率並沒有因“規模效應”而分攤降低。

“如果成本率在拼多多最快速成長期,規模效應最強時都沒有降低,在未來拼多多增速放緩,商品需要向高價值商品拓展(如'百億補貼')時,全鏈路上的成本就更難以降下來了,並且結合分析拼多多的業務,其與阿里、京東的差距將會越差越大。”

對於拼多多一年多來的百億補貼策略,該研報認為,拼多多把大量的錢用在了對消費者的補貼上卻沒有花在改變成本率的地方;同時,雖然拼多多做的“百億補貼”(10%-15%補貼率) 有利於獲客、提升客群層次,但分析團隊對405名拼多多用戶調查顯示,只有19%的用戶會在價格一樣時繼續選擇留在拼多多購物。

“拼多多無法在低價引客與商品盈利上雨露均霑,最終要回到全價值鏈上與同行競爭。”研報認為,“低價商品高曝光抓住了客戶,但賺不了錢。加入高價值商品後,雖然錢可能賺到了,但手機屏幕就這麼大,低價商品也因為平台變得擁擠而看不到了。”該研報稱,這也致使拼多多的未來,“很難向上突破高價值商品,補貼的用戶傾向流失” 。

展望未來的行業競爭,該研報認為:純電商行業並沒有預期中的高天花板,賽道內的競爭勢必非常激烈。研報提出,“我國15歲以下和60歲以上的人口有5億,存在重複賬號的微信活躍用戶在9-9.5億浮動,當前阿里用戶破7億,拼多多破5億,不僅用戶重合度非常高,用戶的增量空間已經很有限了,'下沉市場'值得質疑。而從電商收費變現的比率上,其實亦沒有較大向上的空間。”

該研報認為,拼多多應當適當做“減法”,將推升規模擴張的資源抽回來,投入到降低全鏈路成本的工作中,並深入供應鏈;並稱,團隊維持前次對拼多多的“減持”評級,目標價維持13.80 美元/ADS,較當前股價有62.2%下行空間。

早在2019年11月29日,國盛證券研究所就推出對拼多多的看空報告:《拼多多:或火不過三年》。作者為分析師丁婷婷和研究助理吳凡。該報告裡也提出了成本效益問題,認為:電商用渠道連接消費者與商家,拼多多在其中創造的真實價值非常有限;用戶為補貼出來的“便宜”而來,留存困難;而且,假貨、山寨仍是拼多多當前面臨的巨大困境。

看多分析師:沒什麼能阻止拼多多前進

(10.400, -0.35, -3.26%)

3月11日晚間,拼多多發布財報顯示:2019年全年,拼多多活躍買家數達5.852億,單季度淨增4890萬,較上一年的4.185億淨增1.67億;全年平台GMV為人民幣10066億元、同比增長113%;全年實現營收301.4億元、同比增長130%,2019Q4實現營收107.9億元、同比增長90%,但不及此前市場預期109.3億元。同時,拼多多當前仍持續虧損,非通用會計準則下(NON-GAAP),平台Q4經營虧損13.4億元,不過較上年同期虧損幅度已大幅收窄。

3月11日,裴培認為,儘管拼多多2019年Q4財報披露的某些指標低於市場一致預期(例如營業收入),在某些指標又高於市場一致預期(例如Non-GAAP淨虧損) 。對於拼多多而言,最重要的指標只有兩個:年化GMV和用戶(M月活躍用戶和年度活躍買家)。

從財報數據看,拼多多2019Q4GMV同比增長60%至70%;MAU(月活用戶)4.82億,同比增長77%;年度活躍買家5.85億,同比增長40%;年度活躍買家平均消費1720元,同比增長53%。在裴培看來,這些數據說明,拼多多年化GMV向1.5萬億、2萬億乃至更高;已發展成僅次於淘寶的全國第二流行電商平台;而且,“主流化”和“全用戶覆蓋”進展順利。

國盛證券的研報直言拼多多的百億補貼後面臨用戶流失問題,而裴培的看法與之截然相反。裴培看好拼多多的複購率,2019年雙十一期間,在拼多多上購買過百億補貼iPhone手機的用戶,此後一個月內出現复購行為(無論買什麼)的比例,很可能達到了40%至50%。

此外,在裴培看來,拼多多的獨特優勢是,“擁有任何其他平台都不具備的優勢——它能為一個第三方的白牌爆款輸出幾乎無限的流量。”除了“微信拼團模式”和“趣味玩法”之外,裴培認為,看好拼多多後續還將會推出直播等新打法。

看空研報趨於理性常態?

國內券商分析師對拼多多的首次多空分歧發生在去年11月、拼多多披露第三季度財報的時候。

沒有留言:

張貼留言