撰文:經一編輯部|圖片:各公司官網

女股神Catherine Wood特愛Tesla

女股神Catherine Wood特別鍾愛Tesla(美股代號:TSLA),她在2018年就曾經說過:

「Tesla有天會值4,000美元一股」

可見她對Tesla的偏愛。當中最經典的例子為,她在2019年重注買入Tesla股票,當是Tesla只是230美元一股,一年後股價暴漲至1,365美元,升幅逾580%。而在接下來介紹的三隻主動型ETF – ARKK、ARKQ及ARKW中,Tesla的佔比最多,均逾10%,可謂憑著Tesla贏了不少錢。雖然Tesla在ARK invest的地位舉足輕重,但相信各位讀者對Tesla並不陌生,因此今次不會詳述。

主動型美股ETF組合 與 被動型美股ETF組合之別

簡單來說,主動型美股ETF與被動型美股ETF得分別在於,前者會頻繁交易基金裡的股票,因此公司的持股比例已一直會有變動,每個ETF會持有30-50間的公司;後者則是按比例投資完特定的公司後,就不會再有太多的變動,概念類似於標普500。

方舟投資主力投資革命性創新的公司,公司現時有管理7個不同種類的ETF,當中5個是主動型(ARKK、ARKQ、ARKW、ARKG、ARKF),兩個是指數型被動的ETF(PRNT、IZRL)。今次將會簡介5隻主動型ETF,讀者可因應自己看好的產業而投資。

除了ARKW的收費為0.76%之外,其餘的ETF收費均為0.75%。而基金規模方面,ARKK管理的資產最多,約48億美元,而ARKF則最少,大概2億2100萬美元。

在年收益率方面,5個美股ETF的表現都超越標普500(年回報率約7%),當中ARKW年收益率最高,達到62.86%。上文提到這五個美股ETF都是主動型的ETF,所以實際持有多少公司,在每個時段都會有別,但一般的持股公司會在30至50間。

1. ARKK — 其餘4個ETF的合體

ARKK專門投資革命性創新的公司,在5個美股ETF中,ARKK投資的公司類型最多元化。

根據官網介紹,ARKK主要投資的產業有基因科技(Genomic Revolution)、全自動化(Industrial Innovation)、物聯網(Next Generation Internet)及金融科技(Fintech Innovation)相關的公司,可說是其餘4個ETF的合體。

ARKK重點股份—Invitae(美股代號:NVTA)

Invitae主營DNA定序技術,透過DNA檢測可得知各式各樣的遺傳疾病。如果有生育打算,可以檢測夫妻的DNA定序,從而推斷出下一代有可能有的遺傳基因疾病。而目前公司可檢測到的疾病大概300多種。

公司的財務狀況方面,這幾年來的營業額都有近6成的增長,但鑑於公司的性質是主力提供服務及分析,需要買特定的儀器才能提供相關服務,換句話說,由於服務的成本太高,導 致公司暫時仍未見利潤。

有關Invitae的詳細分析可見此文:科網女股神ARKK重倉股份大拆解 Invitae基因檢測薄利多銷盈利股價年内有望翻倍

2. ARKQ — 專注機器人自動化

ARKQ投資的公司專注於機器人自動化相關的公司,當中投資自動駕駛的公司佔比最多,其次為自動話機器人、3D打印、儲能技術、太空探索等的相關公司。

ARKQ基本資料

| 基金管理資產總值(AUM) | 收費 | 持股公司 | 年收益率 |

| 3億2000萬美元 | 0.75% | 30-50間 | 39.91% |

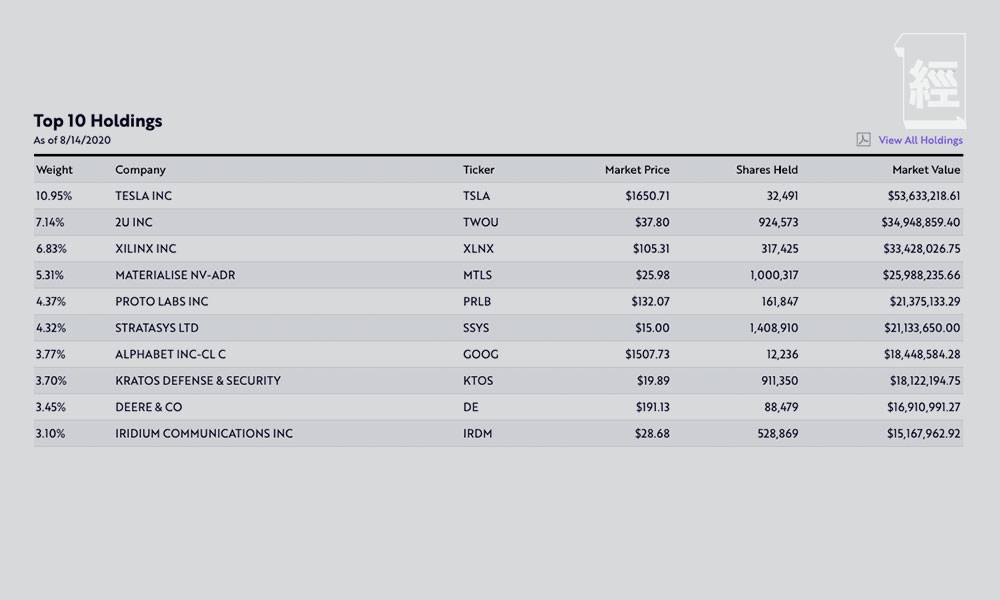

ARKQ十大持倉股票

ARKQ重點股份—2U(美股代號:TWOU)

2U主營網路教育平台,主要是跟不同的名校合作,包括哈佛大學、劍橋大學、紐約大學等等,開設網上學位課程,目前有合作的學校超過70間。簡單來說,校方會提供教學素材及入學審查的服務,而2U則提供錄影器材及平台。

雖然是網上課程,但是學費並沒有因此有折扣,學費是和一般學生沒有分別,而校方與2U將會以35:65的比例拆分學費收入。根據2019年財報顯示,營業額有40%增長,但依然沒有盈利能力,而且現金流也一直處於負水平。2U在2019年的股價也曾經暴跌,原因是成長緩慢以及盈利能力受到質疑。

不過,受惠於疫情,「在家學習」的概念再次受到追捧,股價再次猛升。可惜截止2020年第二季依然未能賺錢,淨虧損逾2,000萬美元。

3. ARKW – 「下一代網絡」基金

ARKW專門投資「下一代網絡」(Next Generation Internet)的公司,當中佔比最多的公司為雲計算、其次為網絡安全、電子商務、大數據、人工智能等相關公司。

ARKW基本資料

| 基金管理資產總值(AUM) | 收費 | 持股公司 | 年收益率 |

| 13億美元 | 0.75% | 30-50間 | 62.86% |

ARKW十大持倉股票

ARKW重點股份—ROKU(美股代號:ROKU)

有留意美股的投資者應該對被譽為「華爾街下一隻媒體股新寵」的Roku很熟悉,更被市場看為有潛力做下一隻「FANG」。

Roku主要所做的是取代及結合傳統有線電視和新型網絡媒體,使用者可以剩下有線電視費用,只需要使用Roku就可以看到電視機上的所節目,他們現在有合作的平台包括:Netflix、HBO、abc、Spotify等。

Roku這幾年來的營業額暴漲,2019年的營業額更逾11億美元,而目前只在美國已有近4,000萬用戶,不過公司在現階段依然未有獲利。

4 .ARKG – 基因科技基金

ARKG主要投資與基因科技相關的公司,例如主營基因編輯技術(CRISPR)、標靶藥治療、生物資訊、分子診斷、幹細胞及農業生物等等的公司。

ARKG重點股份—CRISPR THERAPEUTICS AG(美股代號:CRSP)

CRSP是一間使用嶄新基因編輯技術CRISPR,來治療各式各樣的基因疾病的公司。現階段有四各產品正處於臨床實驗,暫時並沒有任何產品上市,但公司已經錄得盈利。

公司在基因疾病領域擁有一套領先的治療方案,當中包括血紅蛋白病、腫瘤學、再生醫學及罕見疾病等。CTX001是公司的王牌產品,該產品使用了離體CRISPR基因編輯療法,用於治療輸血依賴性β地中海貧血或嚴重鐮狀細胞病的患者。

財務表現方面,CRISPR基因技術為公司帶來了6,680萬美元的淨收入,更有逾2億美元的協作收入(collaboration revenue)。

5. ARKF – 金融科技

ARKF主力投資金融科技相關公司,其中包括交易平台、區塊鏈、眾籌平台等等相關公司。

ARKF基本資料

| 基金管理資產總值(AUM) | 收費 | 持股公司 | 年收益率 |

| 2億2100萬美元 | 0.75% | 30-50間 | 41.33% |

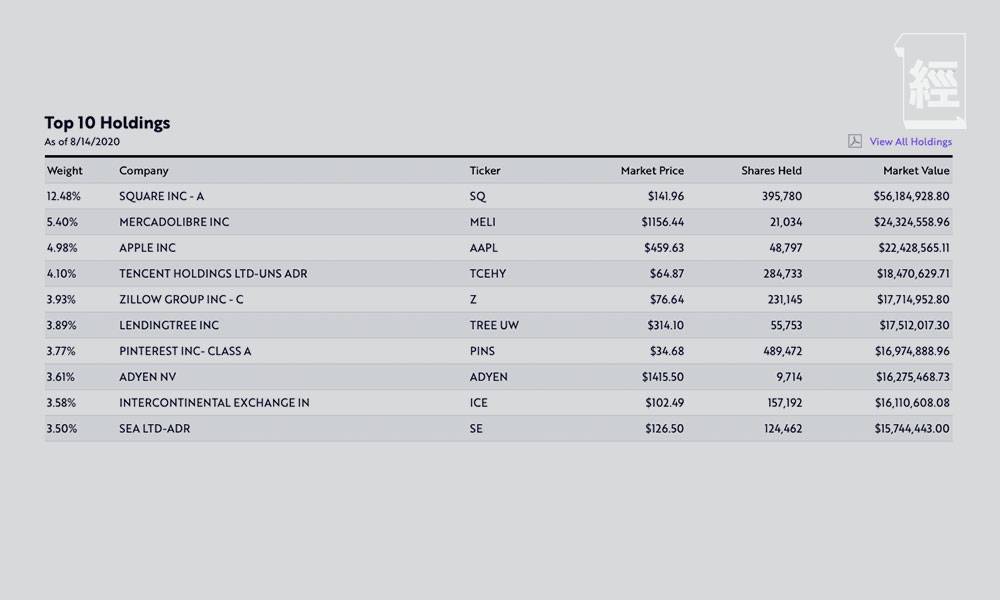

ARKF十大持倉股票

ARKF重點股份—Square(美股代號:SQ)

Square重點業務為支付平台Cash App,其下載量亦遠勝於頭號競爭對手PayPal (美股代號:PYPL)旗下的Venmo。

觀看去年年報,Cash App的全年收入增長157%至11.1億美元;毛利增長135%至4.58億美元,佔Square收入和總利潤的24%。此外,Square將比特幣買賣和股票交易(買碎股)兩項功能,相反Venmo則沒有這兩項功能。

財務方面,Square在去年終於見盈利,但仍然預告今年將會錄得虧損。根據2020年第二季財報顯示,淨收入錄19.2億美元,按年大升64%,經調整後每股盈利為0.18美元,遠優於市場預期的虧損0.5美元;惟按通用會計準則(GAAP)計算,Square第二季依然錄1,100萬美元虧損。

有關Square更詳細的介紹可參考以下文章:科網女股神ARKK重倉股份大拆解 Square fintech生態圈逐步稱王

總結

雖然ARK Invest近年表現勢如破竹,但有兩點讀者必須留意。第一,主動型美股ETF的表現與金管理人的投資決策有著莫大的關連,所以當投資一些新成立、沒有往績借鑑的ETF時要格外小心。

第二,ARK Invest所有的美股ETF都集中投資在科技公司,眾所周知近幾年的科技股升勢驚人,亦成就了ARK Invest優秀的戰績,不過當科技股神話破滅時,相信ARK Invest亦很難站穩陣腳,因此真正的試煉可能仍未到來。

免責聲明:本專頁刊載的所有投資分析技巧,只可作參考用途。市場瞬息萬變,讀者在作出投資決定前理應審慎,並主動掌握市場最新狀況。若不幸招致任何損失,概與本刊及相關作者無關。而本集團旗下網站或社交平台的網誌內容及觀點,僅屬筆者個人意見,與新傳媒立場無關。本集團旗下網站對因上述人士張貼之資訊內容所帶來之損失或損害概不負責。

沒有留言:

張貼留言