關於: Microsoft

Corporation(MSFT),包括:AMZN

只有多頭,價值,增長,以合理的價格增長

摘要

微軟在簽署雲服務交易方面具有多項優勢,並且該業務的增長將在未來帶來更好的利潤。

增長和收入投資者不應忽略微軟股息的潛力。

四年前,微軟沒有得到足夠的重視,去年的情況是一樣的,有些事情從未改變。

似乎每當分析師相信他們理解微軟(NASDAQ:MSFT)時,公司都會再次感到驚訝。四年前,我寫了一篇文章,推測了微軟在2018年的情況。看那篇文章,我一年前寫的一篇文章,我可以輕鬆地說,該公司仍然沒有得到足夠的重視。如果您是在2015年8月第一篇文章發表時買入的,您已經看到股價從40美元的低點躍升至今天的近140美元。如果您在去年9月購買股票,那麼您會看到股票從110美元左右上漲到140美元左右。我希望許多讀者購買股票並享受這些收益。我沒有提到所有這一切來吹牛。我只想打動長期投資者,這不是我第一次推薦該股票,而且我也不希望這是最後一次。

錢從雲上掉下來

毫不奇怪,雲計算業務對微軟來說意義重大。實際上,在最後一個季度,智能雲業務產生的收入超過該公司其他任何部門。具有諷刺意味的是,我嚴重低估了微軟在2015年取得的巨大成功。我建議到2018年,微軟將發布“到2018年第二季度的商業雲年收入為206億美元。據該公司稱,去年智能雲的收入該公司的年營收已超過320億美元,而同一業務今年的營收已超過380億美元,儘管Intelligent Cloud的全年營收表現仍未超過其他部門,但看來2020年是這一年。

以此為背景,微軟的雲業務可以發展多大?根據Gartner的說法,“全球公共雲服務市場預計到2019年將增長到2143億美元。” 預計,到2022年,公共雲服務總收入將超過3300億美元。該公司進一步解釋了雲業務的普及程度。

“在Gartner,今天的供應商或服務提供商的業務模型產品和收入增長, 越來越多受雲優先策略的影響。”

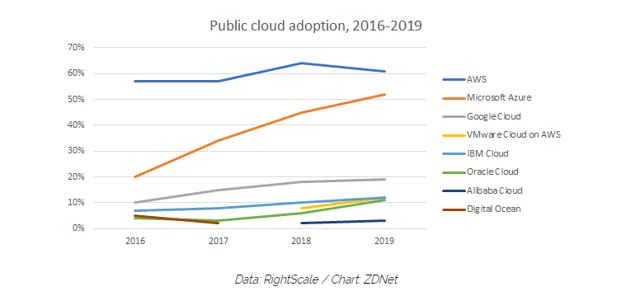

(來源:ZDNet)

當談到雲採用率時,微軟的Azure正在大規模發展。儘管Amazon.com(NASDAQ:AMZN)Web服務(AWS)在很大程度上被視為該行業的領導者,但該領導者隨時都面臨著激烈的競爭。查看其他市場預測,Statista 預測,明年公共雲市場將達到2360億美元。更為激進的預測認為,到2023年,全球雲計算市場可能會增長到超過6000億美元。無論總市場規模達到3,000億美元,還是在未來幾年達到6,000億美元,可以肯定的是,這是很大的機遇。

微軟的競爭優勢是陰雲密布

關於誰擁有最佳的雲選項,幾乎有多少人與雲提供商有相同的意見。但是,我認為微軟的主要優勢是雲幾乎是公司所做所有工作的核心。公司收入的細分開始證明了這一點。在上個季度,智能雲產生了114億美元的收入,每年增長19%。該公司表示,部分原因是Azure收入同比增長了64%。亞馬遜AWS部門報 $ 8.4十億的收入上個季度,增加了37%。起初,這些數字似乎對亞馬遜有利,但比較起來並不那麼簡單。

上個季度,AWS約佔亞馬遜收入的13%。微軟的智能雲銷售額佔上一季度公司總收入的近34%。簡而言之,智能雲對微軟的重要性幾乎是AWS對亞馬遜的三倍。截至上個季度,雲計算是微軟的第一大收入推動力,而亞馬遜最大的細分市場是其在線商店,該市場佔總銷售額的49%。

微軟的其他部門似乎將客戶吸引到與公司的雲對話中。生產力和業務流程佔微軟上一季度收入的32%多一點。業績增長的兩個主要推動力是Office

Commercial收入(每年增長14%)和LinkedIn收入(每年增長25%)。微軟通過Office與公司建立了深厚的全球聯繫,這似乎使該公司在雲計算對話中獲得了成功。

當我們查看Microsoft的More Personal Computing業務時,也有多個雲連接。該公司稱Windows商業產品和雲服務收入為業績的主要推動力。在遊戲業務中,Microsoft的Xbox Live服務需要雲計算,個人Office用戶可以選擇使用OneDrive作為其云存儲。關鍵是,從上到下,雲都存在於Microsoft的DNA中。

由於Microsoft的命運是由Intelligent Cloud Group驅動的,因此該公司的整體利潤率應該會提高。在最近一個季度,Intelligent

Cloud的營業利潤率接近40%,而Productivity和Business Processs營業利潤率約為39%。該公司的更多個人計算業務的營業利潤率最低,約為32%。當您增長最快的細分也獲得最高利潤時,它會對底線產生神奇的影響。

微軟首席執行官薩蒂亞·納德拉(Satya Nadella)在上次電話會議上說:“我們的商業雲業務是全球最大的業務,當年收入超過380億美元,毛利率擴大到63%。” 正如最近贏得的一個例子,微軟簽訂了協議價值超過20億美元 。納德拉說,此外,“這是我們簽署了規模最大的商業交易,我們看到了未來有更多此類交易。” 隨著數十億美元的爭奪,以及微軟開始贏得數十億美元的大筆交易,投資者應該為未來感到興奮。

不要小看股息

在談論公司時,微軟的增長和股價上漲可能會成為焦點,但公司的股息卻被低估了。在2015年,當我第一次推薦微軟時,該公司的年度股息為1.24美元,股價在40美元左右交易,收益率接近3%。然後回購的投資者已經看到指示的股息增加至2.04美元,其有效收益率現在約為5%。

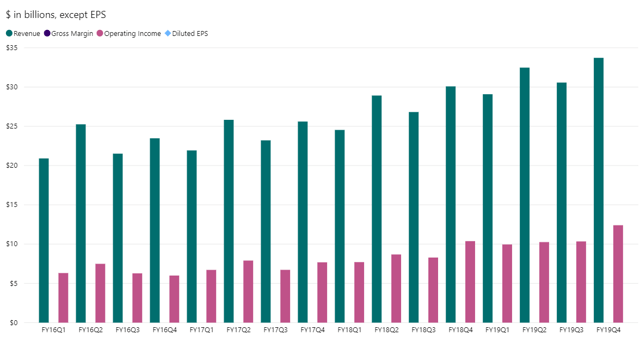

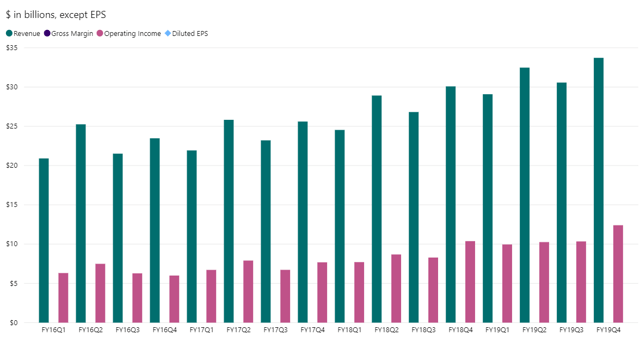

當然,如果公司的營業額沒有擴大,股息增長可能很難實現。對於投資者而言,幸運的是,微軟的收入和營業收入已經連續多年保持相對穩定的增長。

(來源:微軟季度收入報表)

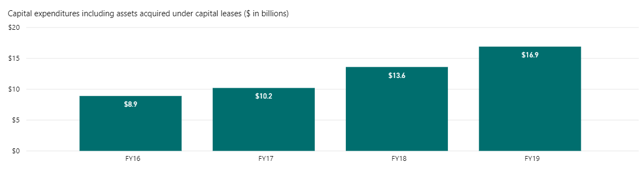

在此背景下,一些投資者可能會擔心微軟的擴張導致過多的資本支出。在過去四年中,資本支出每年幾乎翻了一番,但對於股東而言,總體前景仍然非常光明。

(來源:微軟資本支出)

如果我們將最後兩個圖表進行比較,則投資者知道,在談到微軟的現金流時,他們可以在晚上睡得很好。即使我們不考慮折舊和攤銷,微軟每個季度仍可產生約100億美元或更多的營業收入,相當於每年增加400億美元。如果說其中約有170億美元用於資本支出,那麼說微軟是一個自由現金流機器將是一種輕描淡寫的說法。

在自由現金流方面,微軟相對於亞馬遜的明顯優勢可以歸結為兩個數字。在上個季度,微軟產生了超過120億美元的核心自由現金流,或每美元收入約0.36美元。在亞馬遜的最後一個季度中,該公司產生了約40億美元的核心自由現金流,相當於每1美元收入約0.07美元。換句話說,亞馬遜產生了近兩倍的收入,但約佔微軟季度核心自由現金流的三分之一。

其次,談到每家公司的淨現金狀況,這種比較更加明顯。如果我們減去長期債務和經營租賃負債,微軟上個季度的淨現金和投資約為550億美元。亞馬遜長期租賃負債的大幅增長開始使該公司的資產負債表受到質疑。在沒有這些餘額的上個季度,亞馬遜似乎擁有約180億美元的淨現金。但是,如果減去公司超過350億美元的長期租賃負債,該數字將變為負170億美元。

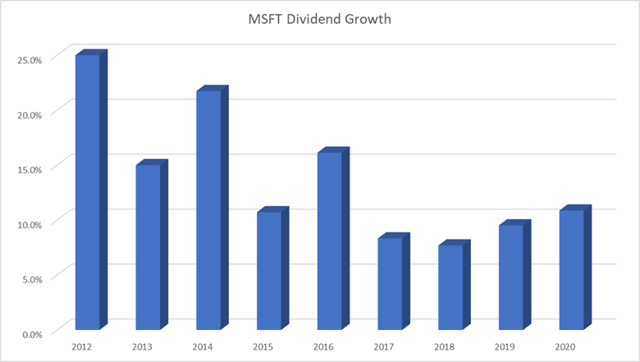

(來源:Microsoft股息歷史記錄)

當談到股息增長時,微軟的記錄在過去幾年中從不到8%到高達25%不等。但是,在過去的四年中,似乎出現了一種模式。據分析師稱,微軟在過去五年中的年度EPS增長了約13%。在同一時間範圍內,股息每年增加約8%至15%。在公司的最後一個季度中,基於核心自由現金流的股息支付率不到29%。微軟似乎很願意以略低於每股收益增長的速度提高股息。在未來五年中,分析師預計每股收益年增長率約為14.5%。即使微軟提供10%的年度股息增長,投資者也應該非常高興。

微軟最近的股息增長使年化股息達到了2.04美元。如果以10%的速度增長,從現在開始的五年後,保守千估計年增長率將約為3.29美元。鑑於微軟雲業務的增長,理論上利潤率的提高以及大量現金的積累。

有些事情永遠不會變

我在2015年的文章暗示,到2018年,微軟將成為市場寵兒,股價將達到每股80美元。該股超過了該水平,並在2018年期間從未跌破90美元。去年,當我再次對微軟進行沖擊時,該股的預期P / E為23,分析師呼籲5年每股收益增長率為12.4。 %。自那時以來,該股票大幅上漲,但今天的2020年預期市盈率是23.5,僅比一年前的預測高。

同時,微軟擊敗了分析師的平均預期,過去四個季度中的每個季度平均接近12%。這是微軟爭論的另一部分。亞馬遜歷來表現出色,但上一季度的盈利失衡震驚了投資者。分析師將亞馬遜對2020年的估計推向了低谷,將平均價格從每股38.25美元下調至33.21美元。亞馬遜仍然以53的遠期市盈率進行交易,這一事實表明,投資者對未來的好消息持緊態度。儘管我相信亞馬遜會做得很好,但微軟似乎具有更好的價值。

去年,該股似乎已經成熟,未來幾年每股收益預計增長12.4%。今天,分析師呼籲五年每股收益增長14.5%。該公司的前期市盈率與去年基本持平。微軟已經連續四年提高了股息增長率,並且是現金流機器。該公司在2015年和2018年被低估了,我相信今天它仍然提供令人信服的價值。有些事情永遠不會變。